La necessità, per le famiglie, di detenere forme di risparmio privato utili per compensare variazioni temporanee del reddito disponibile è diventata ancora più importante dopo gli anni della pandemia e la recente crisi energetica con le conseguenti dinamiche inflazionistiche.

Per esempio, la ricchezza privata può essere usata nei casi in cui il reddito si riduca a causa di brevi periodi da trascorrere in cassa integrazione o senza un lavoro. Per mantenere costante il livello di consumo, in questi casi è ottimale attingere a fonti monetarie alternative al reddito, quali appunto la ricchezza privata – o, in alternativa a fonti di finanziamento esterne, che risultano però costose. La recente spirale inflazionistica sta avendo effetti simili a quelli che si avrebbero in conseguenza di un calo del reddito, andando a ridurre il potere di acquisto delle famiglie. Anche in questo caso, al fine di provare a mantenere costante il livello dei consumi, risulta quindi potenzialmente utile poter fare affidamento sulla ricchezza accumulata.

In generale, la ricchezza privata non è solamente una fonte di reddito da investimenti, ma anche e soprattutto un modo per compensare variazioni temporanee del reddito disponibile. Minore è la possibilità di fare affidamento su eventuali risparmi, maggiori saranno le ripercussioni delle variazioni di reddito sulle scelte di consumo.

Gli interventi pubblici di sostegno al reddito vengono quindi solitamente indirizzati verso quelle fasce della popolazione che più di altre potrebbero avere difficoltà nell’attutire variazioni temporanee del reddito disponibile – si pensi per esempio al bonus bollette. L’assunzione spesso implicita dietro la scelta delle platee di riferimento è che queste fasce della popolazione corrispondano alle porzioni più povere in termini di reddito e/o in termini di ricchezza. Ma è davvero così?

La ricchezza delle famiglie Italiane

I dati di Banca di Italia sulla ricchezza delle famiglie Italiane registrano nel periodo 2004-2020 una ricchezza media annua pari a circa 77 volte il reddito mensile netto medio del nucleo familiare durante l’anno – il dato fa riferimento al totale della ricchezza reale e finanziaria, al netto delle passività, e viene registrato al termine dell’anno di riferimento. A fronte di un ipotetico reddito mensile di mille euro, le famiglie italiane possiedono quindi una ricchezza equivalente a circa 77mila euro. Un valore così alto della ricchezza sarebbe ampiamente sufficiente per attutire variazioni transitorie del reddito. Il dato è tuttavia fortemente influenzato dai beni immobili, che difficilmente possono essere liquidati per fare fronte a variazioni temporanee del reddito disponibile. Si pensi ad una famiglia con un appartamento di proprietà che subisce un calo temporaneo del reddito a causa di un periodo da trascorrere in cassa integrazione. Nonostante una ricchezza complessiva relativamente alta, in assenza di ricchezza liquida, questa famiglia avrà comunque difficoltà nel mantenere invariati i livelli di consumo.

Per catturare questi contesti, la letteratura economica ha individuato e definito la categoria delle cosiddette famiglie wealthy hand-to-mouth, ossia di quelle famiglie relativamente benestanti in termini di ricchezza complessiva (wealthy) ma con livelli relativamente bassi di ricchezza liquida. Questi nuclei familiari consumano (mouth) in media quasi esattamente ciò che guadagnano (hand), senza ampi margini di manovra per compensare le variazioni di reddito – a meno di non liquidare la ricchezza immobiliare o di fare ricorso a finanziamenti esterni. In particolare, vengono definite come wealthy hand-to-mouth quelle famiglie con una ricchezza reale (immobili, aziende e oggetti di valore) positiva e con una ricchezza finanziaria o liquida (depositi e titoli) annuale minore o uguale a metà del reddito mensile netto medio. Al contrario, vengono definite come poor hand-to-mouth quelle famiglie in cui la ricchezza reale o immobiliare è pari a zero (o negativa) e la ricchezza finanziaria o liquida risponde allo stesso criterio precedente.

Riprendendo l’esempio di una famiglia con un reddito mensile netto di mille euro, questo nucleo familiare viene quindi definito come hand-to-mouth se la ricchezza finanziaria disponibile alla fine dell’anno di riferimento è uguale o inferiore a 500 euro. Nel caso questa famiglia possieda beni o attività immobiliari verrà considerata come wealthy hand-to-mouth, in caso contrario come poor hand-to-mouth.

Benestanti ma senza liquidità

I dati forniti da Banca di Italia mostrano come circa il 12% delle famiglie italiane risulti essere nella condizione di wealthy hand-to-mouth, in possesso quindi di beni immobiliari, ma con un ammontare di ricchezza liquida estremamente basso. Meno del 2% delle famiglie Italiane si trova invece in una condizione di poor hand-to-mouth, segno di come la ricchezza immobiliare sia estremamente diffusa nel Paese.

Nonostante detengano poca ricchezza liquida per fare fronte ad imprevisti, le famiglie wealthy hand-to-mouth sono relativamente benestanti sia in termini di ricchezza sia in termini di reddito. In particolare, queste famiglie detengono in media una ricchezza complessiva (reale e finanziaria al netto della passività) pari a circa 65 volte il loro reddito netto mensile, simile a quanto registrato per l’intera popolazione.

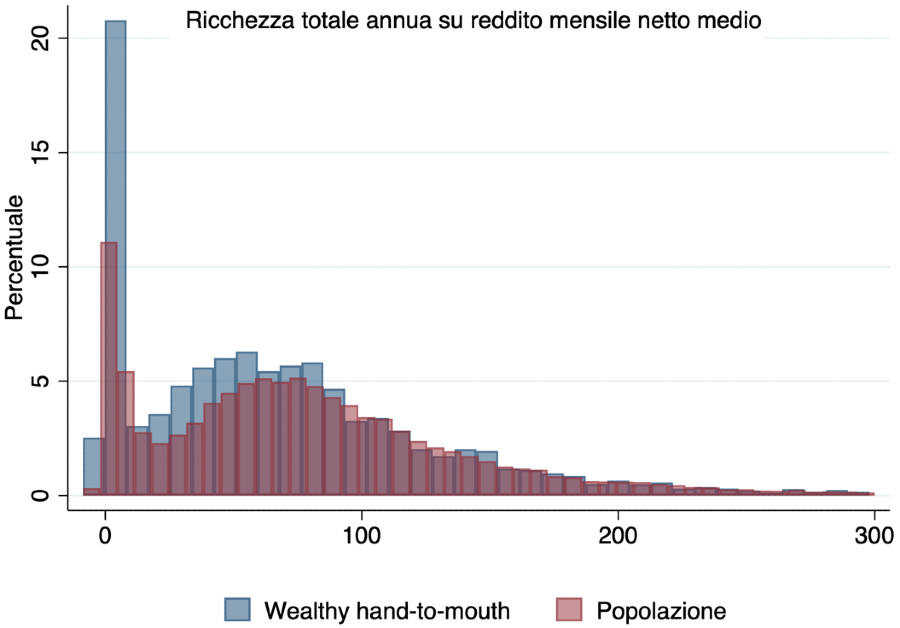

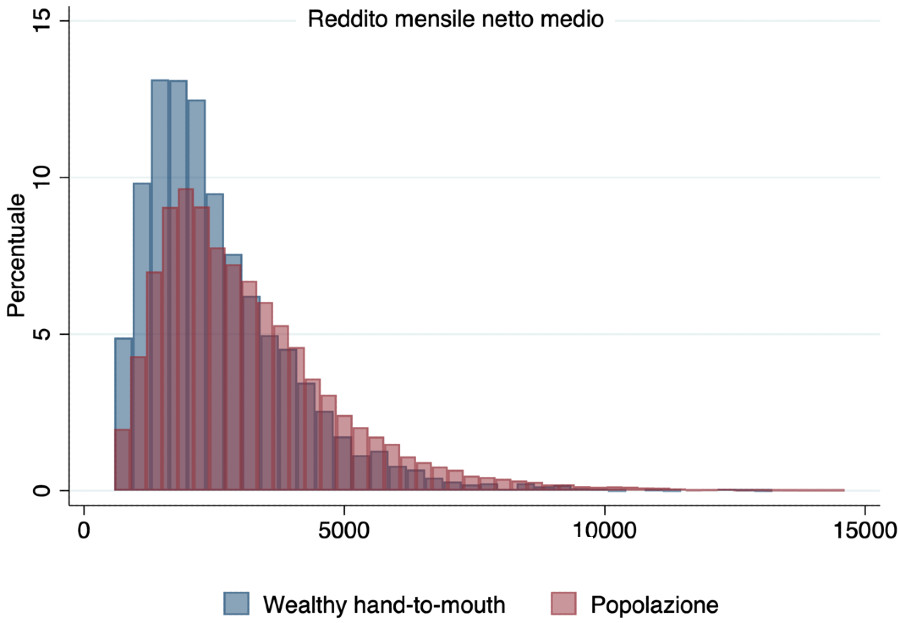

La Figura 1 mostra come la distribuzione della ricchezza totale rapportata al reddito mensile netto medio tra le famiglie wealthy hand-to-mouth sia in effetti molto simile alla distribuzione sull’intera popolazione, seppur con una maggiore percentuale di famiglie con livelli molto bassi di ricchezza. Inoltre, il reddito netto familiare medio in questo gruppo di famiglie è pari a circa 2600€ mensili, anche in questo caso un dato molto vicino alla media per l’intera popolazione (3000€ netti mensili) e distante dal reddito medio delle famiglie poor hand-to-mouth, dove il reddito netto medio mensile si ferma alla soglia dei 1500€.

Andando oltre la semplice media, la Figura 2 mostra la distribuzione del reddito mensile netto medio per le famiglie wealthy hand-to-mouth e per l’intera popolazione. Anche in questo caso le due distribuzioni sono tra loro molto simili.

Per rispondere quindi alla domanda posta in apertura, notiamo come una fetta relativamente alta della popolazione sia fortemente esposta al rischio di subire variazioni del reddito disponibile, nonostante non si trovi in condizioni di disagio economico in termini di reddito o di ricchezza complessiva.

Cosa spiega quindi una percentuale relativamente alta di famiglie esposte al rischio di non poter far fronte ad imprevisti, nonostante queste abbiano accumulato ricchezza e abbiano redditi medio/alti? Una prima ipotesi risiede nel fatto che la scelta di investire in ricchezza immobiliare senza detenere ricchezza liquida sia vantaggiosa in termini economici, in quanto i guadagni di tali investimenti potrebbero superare il costo di dover eventualmente tagliare consumi in caso di riduzioni del reddito. Nel gruppo di famiglie wealthy hand-to-mouth troviamo in effetti una percentuale più alta di lavoratori dipendenti per i quali la probabilità di subire variazioni di reddito è relativamente bassa – 58% contro un dato per l’intera popolazione del 53%. Troviamo al contrario una più piccola percentuale di lavoratori autonomi, più soggetti invece a fluttuazioni di reddito e quindi con una maggiore necessità di detenere ricchezza liquida – 10% contro un dato per l’intera popolazione del 13%. Una seconda ipotesi che può spiegare una tale scelta di allocazione della ricchezza tra beni immobili e liquidità ricade invece nel campo delle preferenze personali, non direttamente collegate a scelte economiche. L’acquisto di una casa di proprietà risponde per esempio in alcuni casi più a fattori socio/culturali che a scelte economiche ottimali. Infine, come emerge da alcune caratteristiche socio-demografiche dettagliate nel seguito, in alcune situazioni l’esposizione al rischio di non poter far fronte ad imprevisti sembra più determinata dalla mancanza di disponibilità economiche che da scelte consapevoli. In particolare, nonostante redditi disponibili medio/alti, nel caso di un livello di spesa molto elevato per soddisfare i fabbisogni familiari resta comunque poco spazio per accantonare ricchezza liquida durante l’anno.

Le caratteristiche socio-demografiche

Considerata la particolarità di queste famiglie, è utile indagare quali siano i gruppi socio-demografici che più di altri si trovano in questa situazione di relativa ricchezza e al tempo stesso di poca disponibilità liquida.

In primo luogo, la condizione di wealthy hand-to-mouth è più frequente tra i giovani nuclei familiari – dove la percentuale arriva al 13% – e meno tra i nuclei più anziani, dove la percentuale scende fino al 9% circa. Nonostante i nuclei più giovani siano mediamente più esposti a fluttuazioni del reddito rispetto ai nuclei più anziani – dove spesso le entrate pensionistiche sono infatti stabili nel tempo – questi nuclei di giovani lavoratori detengono comunque relativamente meno ricchezza liquida per fare fronte ad imprevisti.

Tra le famiglie wealthy hand-to-mouth troviamo inoltre principalmente gruppi familiari numerosi. La percentuale di nuclei con più di due persone sale infatti dal 48% per l’intera popolazione al 57% tra queste famiglie con risorse finanziarie liquide limitate. In questo caso, la presenza di figli e/o di altre persone conviventi può comportare maggiori spese e una minore possibilità di accantonare ricchezza liquida, senza quindi che questa situazione sia il frutto di scelte e/o di preferenze familiari su come allocare la ricchezza disponibile tra beni immobili e liquidità.

Infine, le famiglie wealthy hand-to-mouth sono in media meno istruite rispetto all’intera popolazione – prendendo come riferimento il grado di istruzione del membro con il reddito più alto. In particolare, la percentuale di famiglie con almeno un diploma di scuola secondaria di secondo grado scende dal 54% nell’intera popolazione al 45% tra questo gruppo di famiglie. In maniera simile, la percentuale di laureati scende dal 14% al 10% circa.

Per concludere

I dati sulla disponibilità di ricchezza liquida mostrano come un’ampia percentuale di famiglie italiane possa essere definita come relativamente benestante ma ricada tuttavia in una situazione di forte esposizione al rischio di subire variazioni di reddito. Questa evidenza è particolarmente utile quando si vogliono prevedere interventi di stimolo fiscale. In molti casi, questi vengono infatti indirizzati verso quei nuclei a più basso reddito, dietro l’ipotesi che abbiano una maggiore propensione a spendere quanto ricevuto – oltre che un più marcato bisogno. I dati mostrano tuttavia come ci sia un gruppo di famiglie con redditi medio/alti che detenendo poca liquidità risponderebbe comunque in maniera importante ad eventuali stimoli fiscali. In questo contesto, ampliare la platea dei beneficiari includendo anche queste famiglie potrebbe avere importanti ricadute sui consumi interni.

Al netto della propensione al consumo e dei possibili effetti di stimoli fiscali, questi dati evidenziano la necessità di migliorare il modo in cui alcune famiglie prendono decisioni in ambito finanziario. L’acquisto di una casa dovrebbe per esempio rispondere a logiche economiche di valutazione di costi e benefici e non a fattori culturali. Oltre ad incoraggiare una più diffusa cultura finanziaria, si potrebbe inoltre intervenire tramite politiche fiscali per disincentivare l’acquisto di beni immobili e incentivare al contrario l’accumulo di livelli minimi di disponibilità liquida.

© Riproduzione riservata