La vittoria di un candidato democratico alla Presidenza degli Stati Uniti non dipende solo da Joe Biden, dal suo sostituto, o dal suo vice.

Negli Usa l’economia gioca da sempre la partita delle elezioni. La regola è che il presidente uscente (incumbent) vinca le elezioni, tuttavia questa regolarità, che giocherebbe a favore dei democratici, è rotta in caso di recessione. Tanto per intenderci, dal 1951, dall’entrata in vigore del limite dei due mandati, l'incumbent ha perso quando le elezioni si sono svolte subito dopo una recessione (nel 1976, 1980, 1992 e 2020). Inoltre, il partito della Casa Bianca ha perso dopo una recessione anche nei due casi nei quali il presidente uscente non era sulla scheda elettorale (nel 1960 e nel 2008).

A questo punto Joe sì, Joe no costituisce solo metà del problema della corsa elettorale. L’altra metà è se ci sarà una recessione o meno.

Le narrazioni, in proposito, sono due. Quella dominante racconta una economia che corre, con il Pil però in super frenata. A dicembre del 2023 il tasso tendenziale di crescita (ovverossia sullo stesso trimestre dell’anno precedente) era del 5 per cento. A giugno del 2024 era sceso decisamente a +1,4. Tanto basta perché gli analisti che a fine del 2023 stabilivano che una recessione nei successivi dodici mesi fosse probabile al 15% oggi ritengano che le probabilità di una flessione del Pil siano salite al 30%.

La narrazione trionfalistica della crescita americana è per lo più sostenuta da Wall Street. La Borsa del nuovo continente ha segnato e superato il suo stesso record almeno tre volte dall’inizio del 2024 e questo riguarda tanto l’indice dei titoli tecnologici (Nasdaq), quanto l’indice più generale noto e diffuso, lo Standard & Poor 500. L’euforia che ha invaso Wall Street non risiede tanto nelle sorti dei suoi sottostanti, dato che essa capitalizza 28 volte i profitti delle azioni incluse nell'indice, contro una mediana (calcolata dal 1880 in avanti) di 15. Wall Street cresce spinta dall’attesa di una messe futura di profitti collegati all’intelligenza artificiale e dalla gigantesca liquidità creata dalla Fed dal 2009 in avanti, che è stata prosciugata solo in parte dalla rivendita di asset da parte della Banca di Jerome Powell. Nonostante l’inflazione, il bilancio della Fed è ancora 7 volte quello che era nel 2009, dopo aver toccato un massimo di 9 volte. Letteralmente allagata di liquidità, la Borsa poi ha comprato sé stessa. Negli ultimi dieci anni i Ceo hanno trovato un ingegnoso sistema per far salire il valore delle azioni: ridurle usando i profitti per ricomprarle, anziché reinvestirli o darli agli azionisti. Poco importa che questa strategia aumenti la vulnerabilità finanziaria sistemica, perché se aumenta il valore unitario delle azioni residue e aumenta anche il valore delle stock option, il gioco funziona.

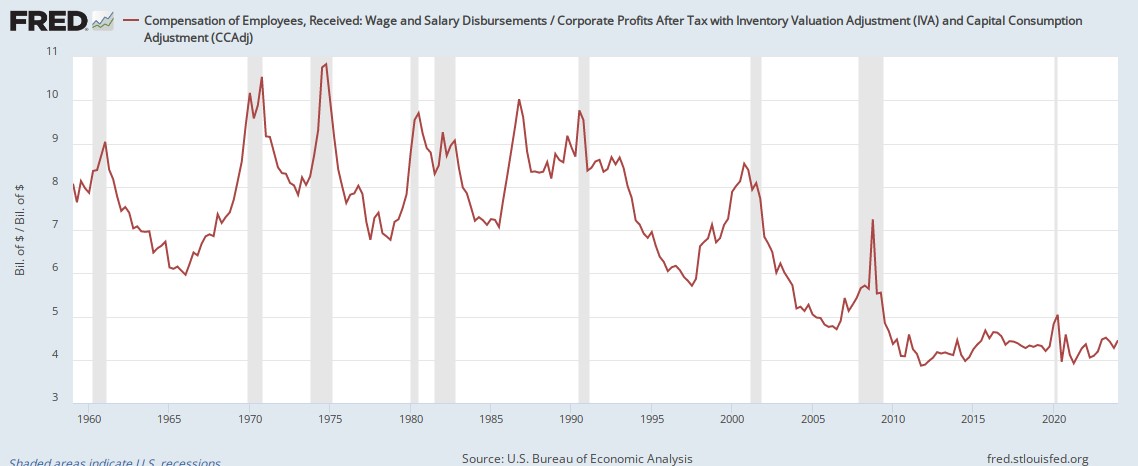

E’ un gioco pericoloso, assecondato da modelli di business che riducono all’osso l’uso del capitale circolante e la correlata necessità di un presidio patrimoniale a fronte di questo, cercando di anticipare gli incassi con la formula di trasformare in servizi ad abbonamento tutte le vendite. Oggi anche buona parte delle materialissime automobili viene guidata in abbonamento. Solo il futuro ci dirà se le aspettative di crescita degli utili contenute nel mindset di chi continua a comprare la Borsa a qualunque prezzo si realizzeranno. Noi non ci metteremmo le mani sul fioco. Se si divide l’indice S&P 500 per i profitti dell’intera economia americana, un punto dell’indice nel 2015 conteneva o rappresentava un miliardo di dollari di profitti dell’intera America. Ebbene, adesso un punto dell’indice racchiude 2 miliardi. Il che per alcuni proverebbe che le azioni sono ancora da comprare, perché a buon prezzo. Peccato che dietro quel numero ci sia stato uno spostamento storico della distribuzione del reddito a favore dei profitti. Ed è qui che arriviamo al punto debole. Tra il 1960 e il 1990 il rapporto tra retribuzioni dei lavoratori e i profitti è stato compreso tra le 7 e le 11 volte. Adesso siamo a 4. Un valore dimezzato e in certi casi diviso quasi per tre. che regge, in un sistema democratico, fino a che tutti sono felici e contenti. Ma è veramente così? E’ tempo di passare dalla Wall Street alla Main Street.

Figura 1: rapporto tra retribuzioni totali dei lavoratori e profitti nell’economia degli Stati Uniti

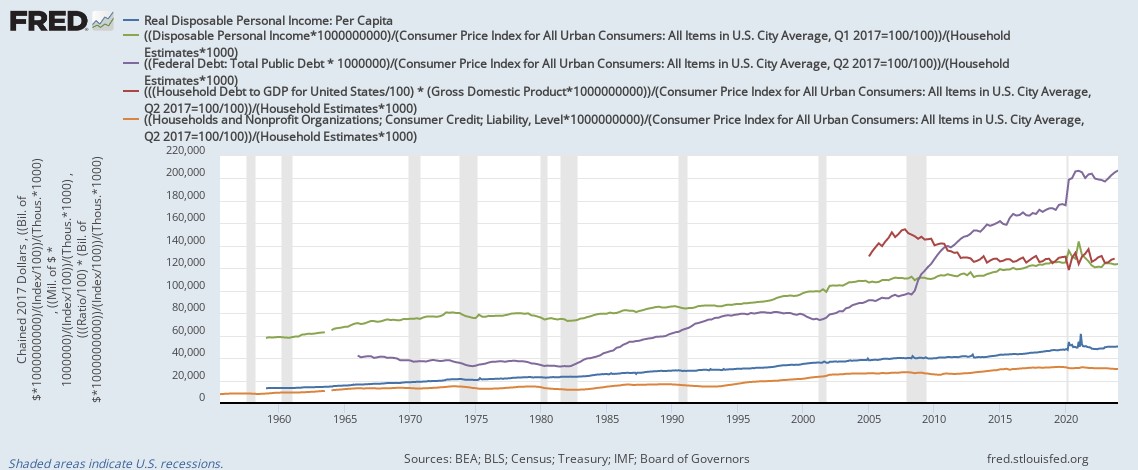

La seconda narrazione, che potremmo azzardare laburista, dell’andamento dell’economia americana dice che la recessione è già arrivata. Non quella del Pil in generale, ma quella dei redditi della famiglia media (peggio ancora se mediana). Ci aiutiamo con i dati, che abbiamo omogeneizzato per esprimerli in termini reali in dollari ai prezzi del 2017. Prima della crisi del 2009 una famiglia americana media poteva contare su 110 mila dollari di reddito, aveva debiti propri per 150 mila dollari e prima o poi si sarebbe dovuta fare carico di un debito pubblico federale di 95 mila dollari. Prima della pandemia, ossia prima del governo democratico di Joe Biden, queste cifre erano diventate 125 mila dollari il reddito, 125 mila dollari i debiti propri e 180 mila dollari il debito pubblico. Come si vede, dopo il 2009 il debito pubblico era aumentato assai più del reddito disponibile e anche se le famiglie non scontano le tasse future per pagare il debito, salta all’occhio come i consumi che fanno tanto felici gli americani siano stati pagati non dai loro salari, ma in larga parte dall’aumento della spesa pubblica, che appunto paga per lo più stipendi, nonché da trasferimenti dello Zio Sam. Dopo il 2009, insomma, la macroeconomia americana è stata contagiata dal vizietto europeo del debito pubblico per far contenti tutti.

Figura 2: alcuni indicatori di reddito disponibile, debito privato e debito pubblico per famiglia negli Stati Uniti. A prezzi costanti del 2017.

Ad ogni buon conto, alla vigilia della fine del mandato di Joe, la situazione è mutata così: il reddito disponibile reale (a dollari del 2017) per famiglia è sceso a 122 mila dollari dopo aver toccato un massimo di 140 mila, il debito privato delle famiglie è stabile a 125 mila dollari, quello pubblico è salito alle stelle a 210 mila dollari per famiglia.

Se poi dovessimo considerare i dati mediani, il verdetto peggiora. I dati ufficiali sono fermi al 2022, ma in ogni caso raccontano che il reddito reale (questa volta a prezzi del 2022) di una famiglia americana mediana si è fermato a 74.580 dollari nel 2022. Nel 2019, ultimo anno pieno di governo di Donald Trump, il reddito mediano era di 78.250 e quattro anni prima era solo di 69 mila dollari. La recessione dunque è già servita. Non una recessione generale, ma la recessione dei redditi mediani degli americani c’è già stata e si è manifestata proprio nei 4 anni di governo di Joe. Questo è più o meno quello che conta, anche se la responsabilità di questa evoluzione non è proprio tutta del suo governo.

A tutto ciò possiamo tranquillamente aggiungere che l’indispensabile aumento dei tassi di interesse non ha di certo fatto bene al settore edilizio, che sta manifestando una vistosa riduzione della fabbricazione di nuove case, così come non ha fatto bene al sistema manifatturiero americano, giù alle prese con la concorrenza asiatica e cinese. I numeri dell’occupazione totale, misurata attraverso le buste paga, vanno sicuramente bene e sono in crescita, ma i lavoretti battono i lavori ben pagati a tempo pieno, tanto che il numero di coloro che lavorano a tempo pieno si sta riducendo, mentre aumenta il numero di coloro che cercano un lavoro a tempo pieno.

Figura 3: lavoratori a tempo pieno negli Stati Uniti

Figura 4: in cerca di un lavoro a tempo pieno negli Stati Uniti

Chi è al governo rischia quindi di pagare caro l’economia bipolare americana, molto favorevole al capitale e sfavorevole ai lavoratori. Anche se la svolta repubblicana che promette Donald Trump è più populista che laburista e difficilmente risolverà gli squilibri strutturali americani che si possono riassumere così: capitalismo con le tasche piene, governo con le tasche vuote e famiglie che tirano la cinghia. Una piattaforma convincente per sciogliere questa contraddizione prima che intervenga una crisi finanziaria dello Stato o una crisi sociale non è all’orizzonte. E tutto questo, direbbe una canzone, “Wall Street non lo sa”.

© Riproduzione riservata