Le tesi sono: 1) lo spread giusto del BTP è di 150 base, un livello simile a quello corrente; 2) i rendimenti delle obbligazioni sovrane nell'Euro-area sono anormalmente nulli o addirittura negativi, e perciò potremmo – se si modifica la propensione al rischio - registrare uno spostamento verso le attività più redditizie; 3) i rendimenti delle azioni societarie sono anormalmente maggiori di quelli delle obbligazioni emesse dalle stesse società. Di nuovo - se si modifica la propensione al rischio - i due rendimenti potrebbero avvicinarsi.

1- Lo spread giusto

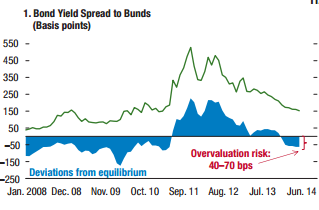

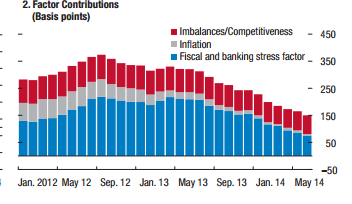

Si può misurare lo spread “giusto” (1) e quindi stabilire quanto quello corrente “va oltre” lo spread giusto. Quello giusto si calcola dividendolo in tre blocchi e dipende: 1) dalla capacità competitiva di un Paese, 2) dall'inflazione, 3) dalla tenuta del sistema bancario, e dalla dinamica del debito pubblico. Si misura così - combinando i tre blocchi - la differenza dello spread giusto fra l'Italia e la Germania.

Se lo spread corrente o effettivo e quello giusto sono eguali si ha la linea dello zero. Come si vede, prima del 2011 lo spread effettivo era inferiore a quello giusto, ossia l'Italia era giudicata meglio di quanto avrebbe meritato. Durante la crisi del 2011-2012 lo spread giusto era di 300 punti basi, mentre quello effettivo era di 450 punti base. Quindi si avevano 150 punti base ingiustificati, ossia l'Italia era giudicata peggio di quanto avrebbe meritato. Oggi lo spread giusto è di 150 punti base circa in linea con quello effettivo.

Come mai l'Italia oggi è giudicata meglio di pochi anni fa? Si osservino i succitati blocchi che contribuiscono a formare lo spread “giusto”. E' stato soprattutto il miglioramento dei conti pubblici e del sistema bancario a portare giù per la gran parte lo spread “giusto” da 350 punti base a 150.

2- Mitridate re del Ponto

Molti – per un totale di 2,4 mila miliardi di euro - dei rendimenti (nominali alla scadenza) delle obbligazioni emesse dai Tesori dell'Euro-area sono negativi. Come spiegare questo andamento inusuale? Le ragioni potrebbero essere:

1- gli investitori hanno bisogno di acquistare le attività finanziarie prive di rischio a prescindere dal loro valore per soddisfare le regole di solvibilità – e i fondi pensione e le compagnie di assicurazione possono rientrare in questa categoria;

2 - gli investitori sono così avversi al rischio che preferiscono affrontare una perdita limitata e certa piuttosto che affrontare una perdita maggiore che potrebbero avere investendo in attività più rischiose. Possiamo dire che copiano Mitridate re del Ponto.

Allo stesso tempo il titolo trentennale greco è scambiato a 40. Alla scadenza sarà rimborsato – sempre che la Grecia non si dichiari insolvente – a 100. Se si trovasse un accordo, il titolo potrebbe tornare a 70 dove era lo scorso anno.

Quindi abbiamo nell'euro-area - a causa dell'avversione al rischio - dei titoli con rendimenti negativi o nulli, con quelli greci che possono salire moltissimo.

Proviamo ora a immaginare che cosa accadrebbe se un domani gli investitori provassero a disfarsi dei titoli dell'Euro-zona con rendimento negativo (1).

Le obbligazioni con rendimenti negativi sono pari a 2,4 mila miliardi di euro. Quelle detenute dalle banche centrali e dalle banche di credito ordinario sono pari a 600 miliardi, e sono tenute nei portafogli. Restano 1,8 mila miliardi nelle mani dei privati non bancari. Questi sono operatori esteri, assicurazioni, fondi pensioni, altri operatori domestici. Se questi ultimi seguono le allocazioni standard un terzo (600 miliardi) lo investono nell'Euro area e due terzi all'estero. Ossia, investono all'estero 1,2 mila miliardi di euro.

Facendo i conti sul Giappone, con la banca centrale che compra le obbligazioni del Tesoro e con gli operatori che seguono i regolamenti e le allocazioni standard, abbiamo una fuoriuscita di capitali per 350 miliardi di dollari.

Insomma ci sono 1,5 mila miliardi di dollari – circa il PIL italiano - in cerca di rendimenti che non siano pari a zero oppure negativi.

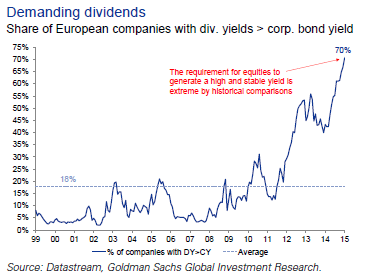

3- Divaricazioni – Rendimento dei dividendi e delle cedole

Molti dei rendimenti delle azioni sono superiori ai rendimenti delle obbligazioni emesse dalla stessa impresa. Un fenomeno inusuale come si vede.

Come spiegare questo andamento inusuale? La ragione potrebbe essere:

3 - gli investitori credono che l'inflazione sarà in futuro negativa – ossia che si avrà deflazione - e quindi che i rendimenti reali delle obbligazioni saranno positivi. In questo caso – quello in cui i timori di deflazione abbondano - gli investitori temono anche che possa esserci il taglio dei dividendi. Le preoccupazioni circa la capacità delle imprese di mantenere i dividendi hanno perciò spinto il rendimento delle azioni (dividendo su prezzo) ben sopra il rendimento delle obbligazioni societarie.

I rendimenti delle obbligazioni societarie così bassi possono diventare una "cosa buona” per le azioni? Sì, possono diventarlo, se i rendimenti minuscoli delle obbligazioni spingono verso le azioni, intanto che emerge una ripresa economica solida, anche se modesta. In questo caso, verrebbe, infatti, meno il timore di una caduta degli utili e del taglio dei dividendi. I prezzi delle azioni salirebbero (i rendimenti scenderebbero). I prezzi delle obbligazioni scenderebbero (i rendimenti salirebbero). Si tornerebbe così ad una situazione ante 2012.

(1) http://www.imf.org/external/pubs/ft/gfsr/2014/02/pdf/text.pdf

Avvertenza: Lettera Economica (su www.centroeinaudi.it) è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Lettera Economica in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l’orizzonte temporale cui fare riferimento.

© Riproduzione riservata