Il tema del confronto tra gestione attiva e passiva è vivacemente dibattuto. La nascita degli ETF (Exchange Traded Funds) e di prodotti similari che replicano passivamente indici di ogni tipo ha rappresentato un fenomeno che ha avuto come motore principale la tendenza della grande maggioranza dei fondi a gestione attiva ad offrire rendimenti inferiori rispetto agli indici di riferimento, soprattutto nel mondo azionario. A ciò si è aggiunta la notevole differenza di costo che ha determinato nell’ultimo decennio un travaso imponente di masse gestite dai gestori attivi ai gestori passivi.

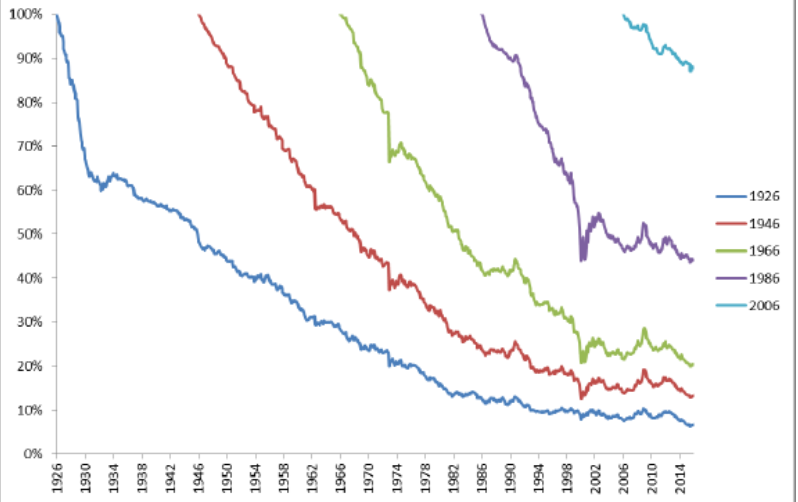

In questo serrato confronto ci sono alcuni risvolti che meritano di essere approfonditi, in particolare per quanto riguarda l’efficienza dei prodotti passivi. Una prima obiezione (*) consiste, nel caso dei prodotti azionari, nella impossibilità dei gestori passivi ad essere effettivamente tali. Una replica dell’indice S&P500 comprata nel lontano 1926 e gestita passivamente oggi rappresenterebbe meno del 10% dell’indice – vedi grafico. Senza andare tanto indietro nel tempo lo stesso prodotto passivo comprato dieci anni fa oggi rappresenterebbe poco più del 40% dell’indice. Ciò significa che i gestori passivi sono obbligati ad effettuare una attività di trading per riposizionare il fondo sulla effettiva composizione dell’indice che intendono replicare.

Se gli indici cambiano in virtù delle nuove società quotate i maggiori beneficiari dei nuovi ingressi, e delle uscite, sono i gestori attivi. Nel primo caso perché le nuove società quotate hanno storicamente performance migliori in sede di collocamento rispetto al momento di ingresso negli indici (circa l’8%). Nel secondo caso perché l’uscita è determinata da una caduta delle quotazioni che il gestore attivo potrebbe anticipare o addirittura evitare mentre il gestore passivo non lo fa per definizione.

L’aspetto che fa la differenza è quindi la necessità dei fondi passivi di svolgere una obbligatoria attività di trading per adeguare il fondo alle nuove caratteristiche degli indici, con conseguenze negative sia per la tempistica sfavorevole nei tempi di ingresso e uscita delle società, sia perché questa attività ha un costo occulto che non compare nelle commissioni applicate. Questo fenomeno è ancora più importante per i fondi passivi obbligazionari.

Infatti, mentre le azioni hanno durata perpetua, le obbligazioni hanno scadenze che possono essere anche brevi, mediamente di cinque anni. Ciò significa che l’attività di trading dei fondi passivi obbligazionari è ancora più intensa dei fondi attivi obbligazionari. Con nuovamente costi di transazione occulti che non compaiono nelle commissioni ma che impattano negativamente sulla performance dei fondi.

L’insieme cumulato di questi aspetti sembra permettere di concludere agli autori dello studio che le gestioni attive sono più efficienti ed offrono migliori performance dopo i costi di trading e prima dell’impatto commissionale. Probabilmente entrambe le tipologie di gestione hanno ragione di esistere ed appaiono per certi versi complementari. Senza il contributo della gestione attiva i mercati finanziari non sarebbero alimentati dalle nuove società che non potrebbero accedere ai mercati e agli indici in presenza di soli gestori passivi. Questi ultimi rappresentano uno strumento più semplice e a basso costo commissionale per accedere ai mercati finanziari, la cui efficienza dipende dalla attività svolta dalla componente attiva del mercato.

(*) https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2849071

Grafico: andamento nel corso del tempo delle gestioni passive sul mercato azionario americano in termini di rappresentatività dell’indice.

© Riproduzione riservata