Obbligazioni ed azioni sono le principali classi di attività finanziarie. La scelta della loro combinazione rappresenta il cuore della cosiddetta asset allocation. In prima battuta se la azioni sono care si deve ridurre il peso al minimo ed alzare il peso delle obbligazioni. O viceversa. Le altre classi di attività (materie prime, liquidità, investimenti alternativi e altro ancora) sono sempre una parte minoritaria e definita solo dopo avere stabilito cosa fare con le due classi principali.

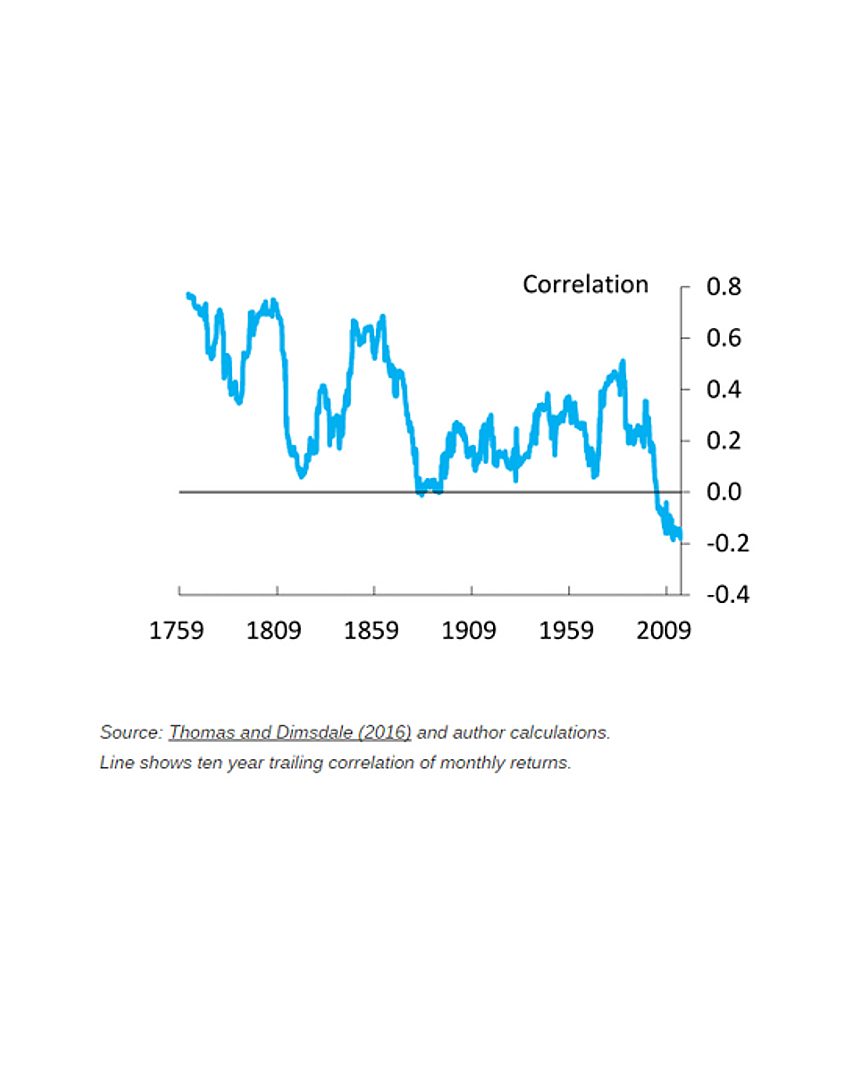

Nelle particolari attuali condizioni sembra particolarmente difficile trovare un accettabile equilibrio tra le due macro classi finanziarie. Se i rendimenti delle obbligazioni sono schiacciati contro il pavimento le azioni sembrano appiccicate al soffitto, situazione che non aiuta a trovare un ragionevole punto di equilibrio. Ma come si sono mosse le obbligazioni e le azioni negli ultimi duecentocinquanta anni ? O meglio, come reagisce una variabile ai movimenti dell’altra ? In breve, come sono correlate ?

Utilizzando una copiosa banca dati delle Banca d’Inghilterra (*) si ricava qualche elemento di analisi. Dal 1759 ai primi anni del terzo millennio i prezzi delle obbligazioni e delle azioni si sono mosse quasi sempre nella stessa direzione, con l’eccezione della depressione di fine ‘800 quando la correlazione si annullò. Per spiegare meglio, i prezzi delle obbligazioni salivano quando i tassi scendevano e viceversa. Quindi, le azioni hanno storicamente sperimentato un andamento positivo durante le fasi discesa dei tassi coincidente con il rialzo dei prezzi delle obbligazioni. Viceversa, nelle fasi di rialzo dei tassi la discesa dei prezzi delle obbligazioni si accompagnava all’analoga discesa dei prezzi delle azioni.

Da una decina di anni la correlazione è diventata stabilmente negativa. La discesa dei tassi e la contestuale ascesa dei prezzi obbligazionari ha comportato prevalentemente la caduta delle azioni, peraltro non proporzionale essendo i mercati azionari più importanti (leggi USA) su livelli tutt’altro che sacrificati. Questo tipo di analisi, del resto, prescinde dalle valutazioni relative ma si concentra solo sulla logica di un comportamento anomalo rispetto al passato, sulla sua sostenibilità e sulle potenziali dinamiche.

Quanto sta accadendo da una decina d’anni potrebbe essere un cambiamento permanente destinato a durare almeno altri duecento o più anni prima che si creino le condizioni per il ritorno alla precedente dinamica. Questa ipotesi dovrebbe essere accompagnata dal permanere di livelli di tassi molto bassi e possibilmente ancora calanti, con percentuali di obbligazioni governative con rendimenti negativi in costante aumento rispetto al 40% attuale (valore che supera il 60% se si escludono USA e Regno Unito).

Nel caso di una eventuale tendenza al rialzo dei tassi, evento la cui probabilità di accadere sembra avere sempre maggiori proseliti anche solo per il livello infimo di partenza, la inevitabile discesa dei prezzi delle obbligazioni dovrebbe accompagnarsi al fenomeno inverso da parte della azioni, ovvero il rialzo, in virtù dell’attuale correlazione negativa tra l’andamento delle due variabili. Sarebbe necessario un ritorno repentino al vecchio meccanismo della correlazione positiva tra prezzi delle obbligazioni e delle azioni perché l’eventuale rialzo dei tassi determini, oltre all’ovvio ribasso dei prezzi delle obbligazioni, anche la discesa dei prezzi delle azioni.

Trecentoannicorrelazione

© Riproduzione riservata