Oltre al fatto che nel 2008 non c’erano 6.000 miliardi di titoli governativi con rendimenti negativi possiamo trovare almeno un altro elemento che può sgombrare il campo dall’ipotesi che ormai si sta diffondendo sulla possibilità che l’attuale situazione sia assimilabile o addirittura una replica della crisi finanziaria del 2008. Ciò che induce a pensare a questa eventualità è l’analogia con la caduta delle azioni delle banche, europee in particolare ma non solo.

Come già detto, la presenza diffusa di rendimenti negativi è già un elemento distintivo ma deve essere associato all’idea che effettivamente ci sia un eccesso di credito bancario che giustifichi le preoccupazioni. In realtà è la mancanza di redditività l’origine dell’attuale debolezza delle banche, causata anche o soprattutto dai bassissimi livelli dei tassi, a differenza del 2008 quando era la dimensione spropositata e qualitativamente scarsa degli attivi ad avere causato la crisi.

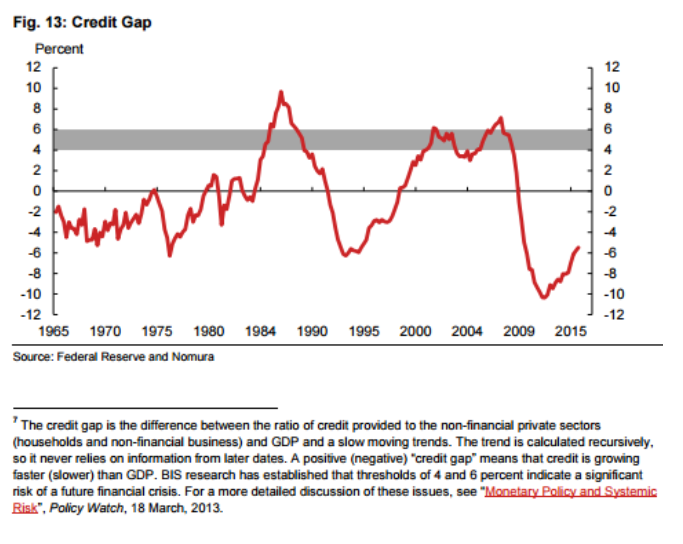

Come succede spesso si utilizza l’analisi del fenomeno a cominciare dagli Stati Uniti, essendo la crisi del 2008 partita da lì. Per capire se i sistemi bancari sono in salute o meno, e forieri di potenzialità recessive, si utilizza un indicatore chiamato “Credit to GDP Gap”. E’ una misura della differenza tra credito erogato dalle banche al settore privato non finanziario (famiglie e imprese) in rapporto al Prodotto Interno Lordo. Un valore positivo indica che il credito bancario cresce più del PIL e viceversa. La Banca dei Regolamenti Internazionali, che è la banca delle Banche Centrali, ha individuato un valore tra il 4% e il 6% di eccesso di credito bancario come limite oltre il quale c’è rischio di crisi finanziaria e recessione.

Negli Stati Uniti questo valore venne superato a metà degli anni ’90, con conseguente crisi delle casse di risparmio e recessione, oltre che negli anni della bolla internet e prima della crisi di Lehman Brothers, periodi anche questi seguiti da crisi finanziarie e fasi recessive. La situazione attuale appare decisamente diversa, frutto del fenomeno del cosiddetto deleveraging, ovvero la riduzione drastica degli attivi bancari tossici, della concentrazione del settore e di copiosi aumenti di capitale. Oggi l’indicatore Credit to Gdp Ratio negli Stati Uniti è sui livelli minimi dal 1975 e indica un rapporto più equilibrato tra economia reale e credito bancario.

© Riproduzione riservata