Nel 1990 il debito pubblico italiano era di circa 670 milioni di euro, il 98% del Prodotto Interno Lordo (PIL). Il debito pubblico dei paesi dell’area Euro era poco inferiore al 60% del PIL. La vita media del debito pubblico italiano, in altre parole quanti anni mancavano mediamente alla sua scadenza, era di circa due anni e mezzo. Le valute europee erano vincolate allo SME (Serpente Monetario Europeo) con cambi fissi che potevano oscillare in una banda ristretta.

Con il referendum del 2 giugno 1992 i danesi negarono l’adesione al Trattato di Maastricht siglato a fine 1991 tra i paesi dell’Unione Europea (quello dei vincoli del 60% nel rapporto debito/PIL e del 3% nel rapporto deficit/PIL). La conseguente crisi del settembre 1992, che provocò l’uscita della Lira e della Sterlina dallo SME (oltre a svalutazioni di tutte le valute rispetto al marco tedesco), fu causata non dal livello del debito pubblico italiano, valore che oggi porrebbe l’Italia al riparo da qualunque polemica reale e finanziaria e forse determinerebbe un rating più dignitoso, ma dai tassi troppo elevati, dall’inflazione della lira e dalla vita media del debito troppo breve.

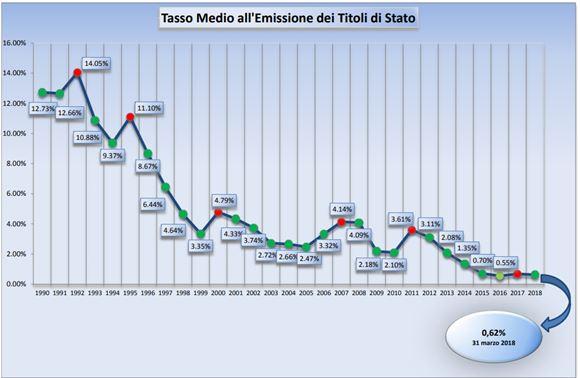

Oggi il Debito Pubblico ammonta a circa 2.300 milioni di euro, oltre il 130% del PIL (i paesi dell’area euro sono poco sotto il 90% del PIL). La vita media del debito attuale è di circa sette anni. Aggiungiamo il costo medio del debito ovvero il tasso medio pagato dallo Stato italiano sui titoli emessi. Oggi è inferiore al 3% mentre nel 1990 si pagava 12% d’interesse medio.

Proviamo a confrontare le due situazioni in forma molto semplificata: a parità di reddito, è più facile rimborsare un debito di 100 (debitore 1) che scade fra due anni e mezzo con tassi al 12% o un debito di 130 (debitore 2) che scade fra sette anni con tassi al 3%? Vedendola dalla parte del creditore, sarei più preoccupato dal debitore 1 o dal debitore 2? Forse per queste diverse caratteristiche nel 1992 lo spread salì a 600 punti, valore persino superiore ai 500 punti dell’apice della crisi del novembre 2011.

Nel 1992 un investitore di origini ungheresi scommesse contro la lira e la sterlina sulla base delle affermazioni, più o meno palesi, della Bundesbank che non sarebbe intervenuta a difesa delle altre valute, situazione che effettivamente si verificò con la svalutazione del 30% della lira italiana. Oggi lo stesso investitore si ripresenta con le stesse argomentazioni, ritenendo che non ci sarà la volontà di evitare il declassamento delle emissioni governative italiane.

L’Unione Monetaria attuale è stata ridefinita con l’idea di superare proprio quanto accaduto nel 1992, quando non esistevano accordi o vincoli solidaristici come definiti nell’articolo 3 del Trattato di Lisbona del 13 dicembre 2007. Perché il noto investitore non abbia ancora una volta ragione, è necessario non disperdere gli innegabili reciproci vantaggi della costruzione europea, evitando di abbandonare quanto faticosamente costruito nel tempo e sancito nei trattati.

© Riproduzione riservata