Come consuetudine, ad inizio anno tutti tirano le somme dei risultati dei dodici mesi passati, con l’indispensabile augurio che le cose vadano comunque meglio rispetto al passato. Quest’anno non dovrebbe essere difficile visto che il 2018 ha deluso (o quasi) qualunque categoria di investitore. Non costa nulla, per il momento, desiderare il meglio, ed è persino doveroso immaginare che il nuovo anno possa essere migliore, magari ascoltando la bella canzone di Lucio Dalla dedicata all’argomento.

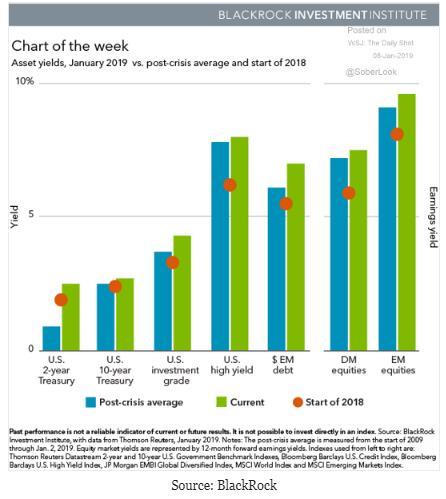

Gli investitori professionali hanno un particolare approccio che non sempre è di immediata comprensione ma che caratterizza il loro modo di storicizzare gli eventi in funzione della necessità di fissare i nuovi obiettivi di investimento. In questo caso è BlackRock che, proprio per chiarirsi le idee sul da farsi, riepiloga sinteticamente i livello di rendimento di sette classi finanziarie in tre periodi diversi: oggi, l’inizio del 2018 e dieci anni fa.

Il confronto deve essere chiarito. Per le obbligazioni il valore indicato è il rendimento (Yield), ovvero il rapporto tra cedola e prezzo di mercato. Per le azioni il valore indicato è il rendimento calcolato come Earnings Yield, ovvero il rapporto tra utili attesi e capitalizzazione di Borsa.

Date le premesse, il risultato è abbastanza scontato nel confronto tra inizio 2018 e oggi: tutte le classi di attività hanno oggi rendimenti superiori. I maggiori rendimenti - date e cedole e gi utili - sono ovviaente dovuti alla discesa dei prezzi avvenuta l’anno passato.

Forse meno scontato è il confronto con l’inizio del 2009, esattamente dieci anni fa e anno successivo alla Grande Crisi Finanziaria. La classe di attività allora più "sacrificata" era il titolo biennale americano che rendeva circa l’1%, rispetto al 2,5% attuale. Tutte le altre classi di attività avevano ad inizio 2009 rendimenti leggermente inferiori (prezzi leggermente superiori) di quelli attuali e comunque superiori (prezzi inferiori) rispetto all’inizio del 2018.

L’analisi di BlackRock sembra indicare che, a prescindere dalla appetibilità o meno dei valori attuali, le valutazioni di inizio 2018 hanno rappresentato una anomalia, sia rispetto ai valori attuali che a quelli di dieci anni fa, con forse la sola eccezione delle obbligazioni americane biennali e decennali in virtù dell’impatto in fase di esaurimento della poltica monetaria ultra-lasca.

© Riproduzione riservata