Le previsioni sui tempi di rientro del QE (Quantitative Easing, strumento di politica monetaria fortemente espansivo attuato attraverso l’acquisto massiccio di titoli di Stato) sono molto diverse ed articolate. Dall’avvio nel novembre 2008 della prima operazione di QE le aspettative sui tempi di rientro si sono via via modificate. La direzione prevalente è stata verso un continuo posticipo dell’inizio del processo di riduzione degli acquisti rispetto alle attese, iniziato solo a fine 2013 ovvero cinque anni dopo l’inizio del QE, per non parlare della definitiva interruzione e dell’ancora temporalmente più lontano inizio del rialzo dei tassi ufficiali.

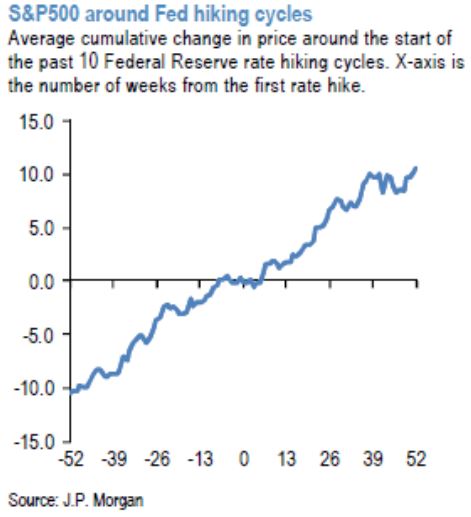

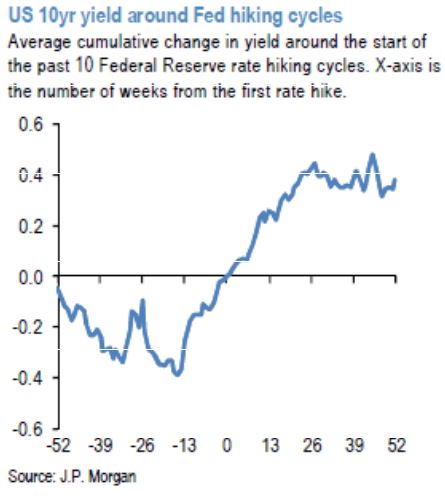

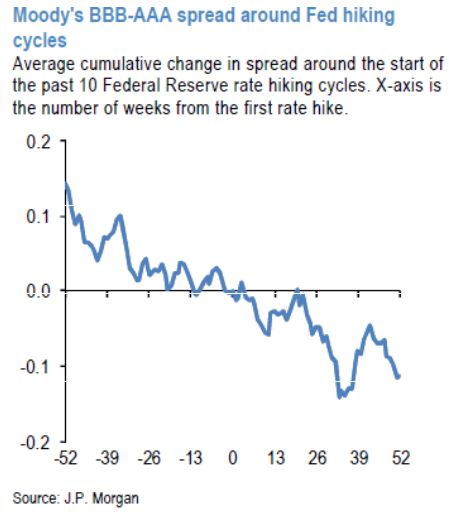

Prescindendo dalle previsioni e dalle aspettative sulle scelte della FED in tema di rialzo dei tassi (le ultime sono qui http://www.marketwatch.com/story/investors-banking-on-spring-rate-hike-merrill-survey-2014-09-16) può avere maggiore valore informativo considerare come si comportano le diverse classi di attività nelle fasi finali delle politiche monetarie accomodanti - il calcolo lo ha fatto JP Morgan considerando gli ultimi dieci episodi. Cosa è accaduto alle azioni, alle obbligazioni governative e alle obbligazioni corporate nel periodo a cavallo del primo rialzo del tasso ufficiale dopo una fase di politica monetaria espansiva?

Azioni: la variazione del principale mercato azionario americano (S&P500) è stata caratterizzata da una discesa massima del -10% nell’anno che precede il rialzo dei tassi fino ad una crescita massima del +10% nell’anno successivo al primo rialzo dei tassi.

Obbligazioni governative decennali: un anno prima cominciano a salire (ovvero i tassi scendono) con una interruzione al ribasso (i tassi salgono) intorno ai sei mesi prima dell’azione della FED. Tre mesi prima del cambio di politica monetaria i tassi cominciano a risalire decisamente e i prezzi delle obbligazioni governative scendono senza interruzione fino a sei mesi dopo l’aumento dei tassi da parte della FED, per poi stabilizzarsi.

Obbligazioni Corporate: il differenziale di rendimento tra le obbligazioni con rating BBB rispetto alle obbligazioni con rating AAA si riduce in maniera altalenante ma incessantemente a partire dall’anno che precede l’inizio del ciclo di rialzo dei tassi e continua anche nei sei mesi successivi per stabilizzarsi dopo circa un anno.

© Riproduzione riservata