Il tasso di interesse privo di rischio (risk-free rate) corrisponde alla remunerazione che viene riconosciuta ai sottoscrittori delle obbligazioni dell’emittente definito, appunto, privo di rischio. E’ un parametro molto significativo che si contrappone alle classi di attivo che, viceversa, contengono una componente più o meno elevata di rischio. Il rischio di cui si parla è definito come la probabilità che l’emittente non rimborsi il debito che ha contratto con i sottoscrittori.

Questa caratteristica, l’assenza di rischio di insolvenza, è riconosciuta solamente agli Stati sovrani i quali falliscono molto meno frequentemente di altre tipologie di emittenti e in occasione di eventi decisamente eccezionali. Per questa ragione il tasso offerto dalle emissioni “free risk” è un fondamentale punto di riferimento che è cambiato nel corso del tempo in funzione delle alterne vicende della storia politica mondiale. L’attuale maggiore e significativo rappresentante del tasso privo di rischio è individuato nell’obbligazione decennale degli Stati Uniti. Ovviamente nel passato meno recente altri soggetti hanno svolto questo ruolo primario.

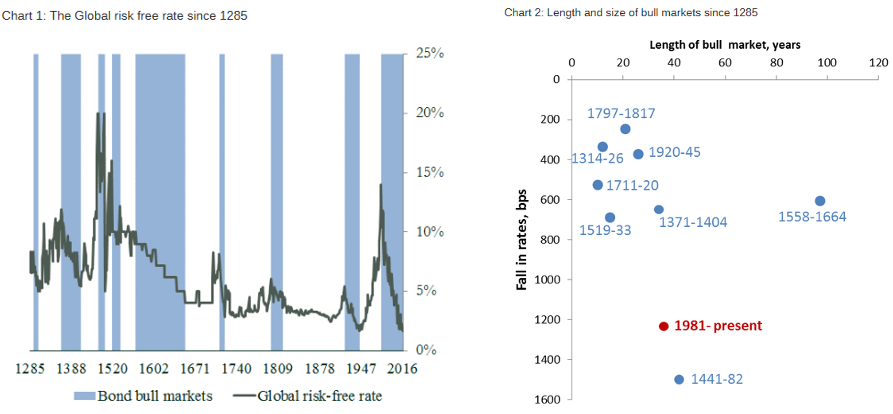

Andando molti anni indietro nel tempo, circa 800, si scopre che alla fine del 1400 la Repubblica di Venezia, essendo a quel tempo l’emittente individuato come “free risk” dagli investitori, arrivò a pagare quasi il 20% i sottoscrittori delle sue obbligazioni, valore storicamente massimo assoluto seguito dal livello del decennale americano all’inizio degli anni ’80 durante la seconda crisi petrolifera.

Sulla base di questa corposa ricostruzione del livello storico del tasso privo di rischio l’analisi utilizzata (*) individua i più significativi periodi di “bull market” delle obbligazioni. Quello più recente, dal 1981 ad oggi, è tra i più duraturi dopo i quarant’anni sperimentati all’apice del dominio veneziano nel 15° secolo e gli oltre cent’anni successivi alla firma del trattato di pace di Cateau – Cambrésis del 1559. Come intensità della discesa dei tassi e del rialzo dei prezzi delle obbligazioni il periodo recente è secondo solo al periodo veneziano.

Limitandosi al periodo storico contemporaneo in cui gli USA diventano il referente finanziario del tasso “free risk”, ovvero a partire dal 1925, l’analisi individua tra tipologie di cause che hanno determinato l’interruzione dei periodi d’oro per i prezzi delle obbligazioni. La prima tipologia, definita “Inflation Reversal”, fa riferimento al fenomeno di inattesa risalita dell’inflazione verificatosi negli USA tra il 1967 e il 1971. La variazione annua dell’inflazione triplicò, passando dall’1,6% al 5,9% in soli cinque anni. Il conseguente rialzo dei tassi decennali provocò una discesa del 36% del prezzo del T-Bond.

La seconda causa si rifà all’episodio del cosiddetto “Bond Massacre” del 1994, caratterizzato da un fenomeno improvviso, ma di breve durata, di crollo dei prezzi delle obbligazioni (e di contestuale impennata dei rendimenti). Questo fenomeno, rientrato già l’anno successivo, è associato principalmente alla situazione di criticità del settore finanziario americano e ad altre variabili esogene piuttosto che a fenomeni di natura macroeconomica. In particolare, furono probabilmente i fondi speculativi a provocare l’anomalo flusso di vendite a causa di una insorgente e temuta crisi di alcuni paesi emergenti.

La terza tipologia, denominata “VaR-Shock” è associata ad un episodio del 2003, quando la Banca del Giappone informò i mercati finanziari di aver deciso di interrompere gli acquisti (tapering) di titoli decennali dopo un prolungato periodo di tassi stabili e bassi. L’impatto dell’irripidimento della curva dei tassi fu positivo per il settore bancario, che aveva particolarmente sofferto nella fase precedente di tassi sacrificati fino a provocare il fallimento di una primaria istituzione come Resona Bank e che fu salvata con il meccanismo del bail-out ovvero con risorse pubbliche.

In conclusione, l’analisi ritiene che l’evoluzione futura dei tassi potrebbe essere maggiormente influenzata dalla prima tipologia di fenomeno (Inflation Reversal) con eventuali effetti derivanti anche dal terzo caso segnalato (VaR-Shock) mentre la seconda tipologia (Bond Massacre), sebbene potenzialmente verificabile, non dovrebbe svolgere un ruolo significativo nel porre fine ad uno dei cicli obbligazionari positivi più lungo e profondo della storia dei tassi di interesse.

© Riproduzione riservata