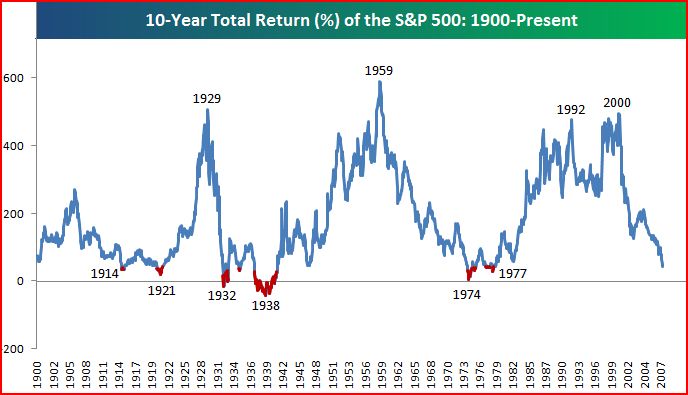

La tentazione si può rappresentare in forma grafica, mostrando gli andamenti della borsa, quella statunitense, ma questa trascina tutte le altre. Ogni volta che dopo dieci anni l’indice di borsa non ha prodotto alcun risultato (le linee rosse), essa è salita. I prezzi in questi ragionamenti vengono mostrati senza esaminare la loro relazione con gli utili e con i rendimenti.

Grafico di www.bespokeinvestment.com

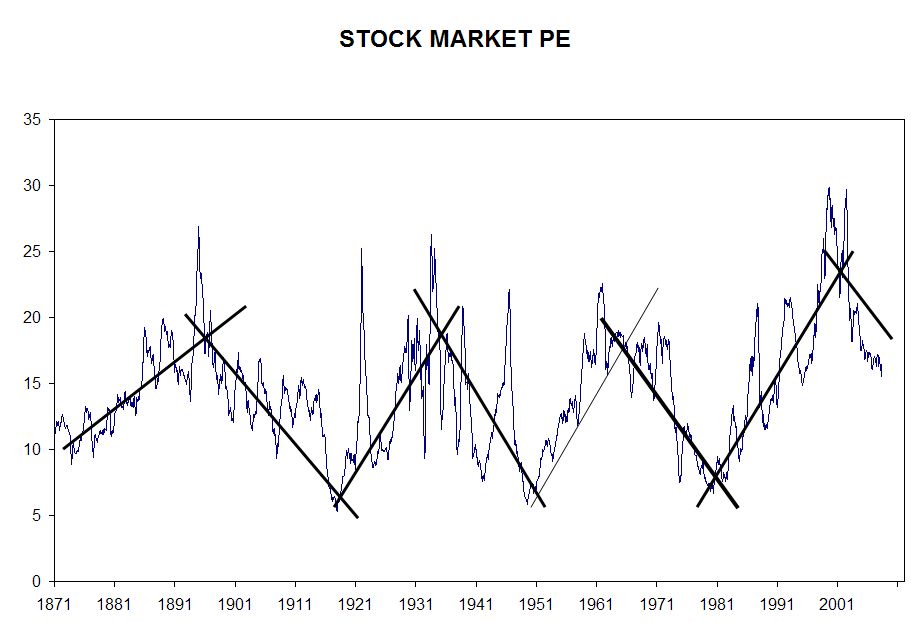

Vediamo se le cose sono così semplici. Le azioni statunitensi dal 1871 sono andate molto bene, quando partivano da un rapporto prezzo utile intorno a 10, ossia quando avevano un rendimento alto. Il rendimento è eguale all’utile diviso per il prezzo, ossia in questo caso il 10% (=10|100). Quando sono arrivate intorno ad un rendimento di 20 esse hanno smesso di salire o sono flesse. Il rendimento è eguale all’utile diviso per il prezzo, ossia in questo caso il 5% (=20|100). Se da qui in avanti le azioni salissero stabilmente, partendo da un rendimento del 5%, un rendimento storicamente basso, sarebbe un fatto straordinario. “Straordinario” perché sarebbe la prima volta dal 1871, da quando si hanno dei dati attendibili. Potrebbe ben salire la borsa, se il rapporto prezzo utile scendesse, perché i profitti esplodono. Difficile che questo accada proprio oggi con una economia che cresce poco e con i problemi che il settore finanziario deve ancora risolvere (vedi poi).

Grafico di www.angrybear.typepad.com

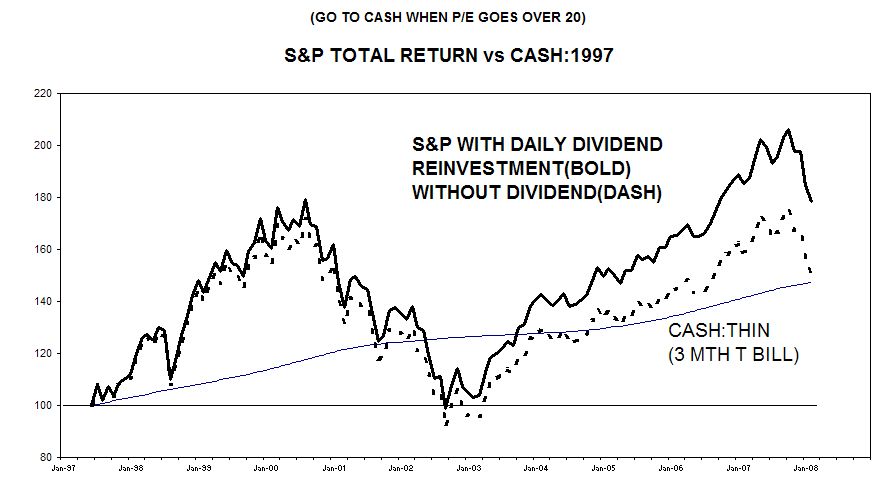

L’idea che la borsa non riesce a salire stabilmente quando è cara, ossia quando il rapporto prezzo utile si aggira intorno a 20 volte, trova riscontro negli andamenti degli ultimi anni. Sono, come si diceva all’inizio del commento, dieci anni che chi investe nella borsa non guadagna. La borsa è approssimata dallo Standard & Poor’s 500 includendo ed escludendo i dividendi che vengono reinvestiti appena incassati. Il grafico 1 mostra questo andamento e lo mette in relazione col rendimento cumulato dei titoli del Tesoro trimestrali. Dei due modi di calcolare i risultati, il secondo, quello senza dividendi, forse è il migliore, se consideriamo che i costi di gestione e le imposte incidono fino a quasi annullare i proventi da dividendi. Dunque lo Standard & Poor’s è andato come la linea tratteggiata e quindi ha reso circa come un titolo del tesoro trimestrale, che chiamiamo “BOT”. Ora, avendo avuto la borsa lo stesso rendimento del BOT ed essendo molto più volatile, vale a dire avendo avuto delle escursioni maggiori, ne risulta che il BOT è stato un miglior investimento. L’indice di Sharpe, un indice dell’efficienza degli investimenti, che misura il sovra rendimento delle azioni rispetto al titolo di stato privo di rischio e poi divide questo risultato per la volatilità, ha, in questo caso, un valore negativo. Quel che si asseriva prima, ossia che la borsa va bene, con il guadagno misurato in maniera propria, se in partenza non è cara, trova conferma negli ultimi anni.

Grafico di www.angrybear.typepad.com

Una nota a margine. Se si osserva il grafico 1, si vede che la borsa raramente cade e di solito sale, per ragioni che non si esplicitano. Se si osserva il grafico 2 e 3, si arriva alla conclusione che la borsa si muove entro bande di razionalità economica. Logico che, se i rendimenti sono bassi essi risalgano, se alti scendano. Ed i rendimenti di borsa convergono sui valori di lungo termine dalla crescita economica.

La conclusione della nota è quella che asserisce che non si deve cadere in tentazione, guardando i grafici dei soli prezzi. Bisogna guardare i rendimenti, ossia al rapporto fra utili e prezzi. Qui bisogna stare molto attenti. Le revisioni degli utili sono state continue. Se si prendono, per esempio, le stime degli analisti, raccolte da Thomson Financial, sulla variazione degli utili dello Standard & Poor’s per quarto trimestre del 2007, esse al principio del trimestre erano di un 11,5% positivo e sono finiti, non le stime ma i risultati effettivi, con un 25,2% negativo. Se si prendono, per esempio, le stime medie degli analisti sulla variazione degli utili del primo trimestre del 2008, esse al principio del trimestre erano di un 5,7% positivo mentre ora sono diventate di un 7,9% negativo.

Date 4Q Earnings estimate as of that date

------- ------------------------------------

Oct 1: +11.5%

Dec 7: -1.3%

Dec 14: -3.8%

Dec 31: -6.1%

Jan 4: -9.5%

Jan 11: -11.3%

Jan 18: -19.0%

Jan 25: -20.5%

Feb 1: -20.7%

Feb 8: -20.2%

Feb 15: -21.1%

Feb 22: -21.0%

Feb 29: -25.2%

Date 1Q Earnings estimate as of that date

------- ------------------------------------

Oct 23: +10.0%

Jan 1: +5.7%

Feb 6: +2.6%

Feb 29: -1.1%

Mar 7: -4.3%

Mar 14: -7.8%

Mar 21: -7.9%

© Riproduzione riservata