Si va formando l’aspettativa che l’inflazione sia destinata a durare. Chissà quanto? In ogni caso un po’ di più delle comuni attese che ne accompagnarono l’insorgenza. La narrazione comune era che l’inflazione fosse un fenomeno determinato dalle complicazioni e scarsità insorte nelle catene di fornitura lunghissime stabilite con la globalizzazione e rivelatesi vulnerabili alle fermate produttive della pandemia. Essendo saltati alcuni anelli, come la programmazione di nuovi chip, ma non solo, i prodotti che fanno uso dei beni intermedi mancanti sono diventati più scarsi e costosi. A questo si è aggiunta l’inflazione da materie prime, causata dal mancato investimento nella ricerca di nuovi giacimenti di prodotti primari, dall’impennata di consumi di prodotti primari rari (dal litio alle terre rare), e ancora dalle complicazioni dovute alla crisi energetica, ossia alla mancanza sul mercato europeo delle risorse energetiche primarie russe.

La derivata di questo racconto è la credenza che non appena le cose fossero andate a posto l’inflazione si sarebbe ridotta. Nonostante questa diagnosi, non condivisa sull’inflazione americana, sulla quale prevalevano i ragionamenti che la domanda si fosse espansa tanto da rendere teso il mercato del lavoro ed avere fatto insorgere l’inflazione salariale, la maggior parte delle banche centrali, inclusa la Bce, avrebbero aumentato i tassi di interesse e ridotto il bilancio (quindi riducendo la liquidità), per convincere gli agenti che non avrebbero tollerato una inflazione sistemica e che avrebbero utilizzato tutti i mezzi a disposizione per evitare che si consolidassero aspettative di inflazione. Le aspettative influenzano i prezzi così: chi fissa i prezzi non vuole essere l’ultimo ad adeguarli e dunque anticipa l’inflazione per non perderci.

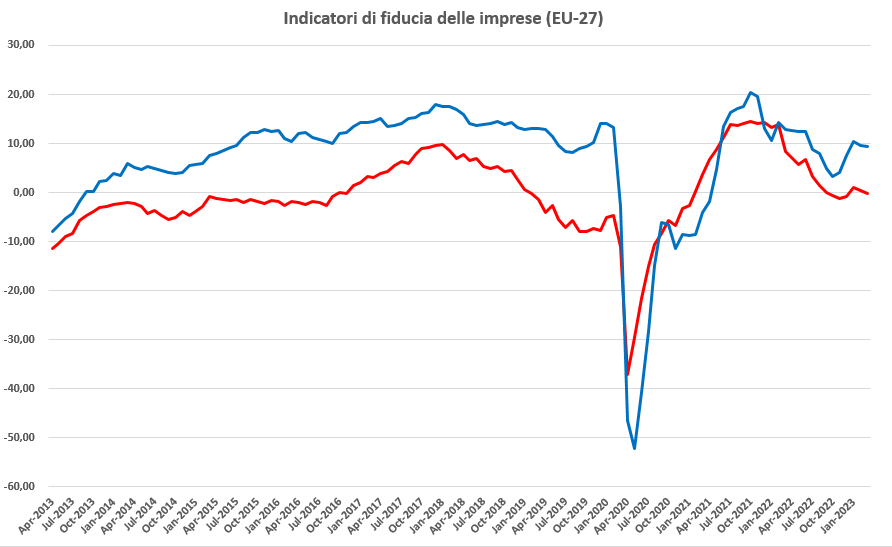

Negli ultimi mesi, anche in Europa (figura 1), nonostante il rallentamento generale dell’economia indotto anche dalla politica monetaria, l’inflazione generale ha rivelato una resistenza a scendere, anche dopo il calo dei prezzi dei prodotti combustibili. Inoltre, le rilevazioni hanno evidenziato una notevole e persistente inflazione “core”, ossia quella calcolata al netto delle componenti alimentari e combustibili, in quanto considerate ad alta volatilità. Sull’inflazione core ci si possono fare delle domande. Quale è la sua origine? Basta la spiegazione che sia basata sulle aspettative? O piuttosto non potrebbe essere inflazione da profitti e da salari?

Per convincerci della opportunità di questa domanda guardiamo alla figura 2. Sono rappresentate sia l’inflazione generale al consumo e quella “core” per l’intera Europa facente parte dell’Ocse. Il rialzo di quella core indica che non tutta l’inflazione è importata, ma c’è inflazione che circola ormai dentro il sistema europeo, indipendentemente da quello che succede fuori. Il fatto che il terzo indice (prezzi alla produzione) sia inferiore all’inflazione generale, significa che i margini distributivi stanno aumentando. Il fatto che i prezzi alla produzione sia superiori a quelli core rende plausibile che ci siano costi diversi dagli acquisti che stanno influenzando i prezzi, ossia i profitti e/o i salari.

Partiamo dall’inflazione da profitti. E’ ragionevole che sia ricomparsa, ma è anche ragionevole che non si autoalimenti a spirale. La motivazione è questa. L’inflazione ha aumentato i costi generali di produzione e i tassi di interesse hanno aumentato i costi di finanziamento del circolante delle imprese. Inoltre i tassi di rendimento delle attività senza rischio sono cresciuti. In equilibrio, le imprese devono produrre un profitto in grado di retribuire il capitale come le attività senza rischio più un premio. Se salgono i costi devono salire i profitti, e se salgono i rendimenti senza rischio devono salire i profitti una seconda volta. Dunque, l’azione sui margini unitari si spiega con l’equilibrio del mercato dei capitali. Se i profitti non salissero il risparmio non si investirebbe nelle imprese. Detto questo, la crescita dei margini, che è razionale nelle condizioni date, è mitigata dalla concorrenza. Chi fa il furbo potrebbe essere punito dal calo della domanda che si rivolgerebbe altrove. L’inflazione da profitti quindi si è determinata come conseguenza dell’aumento dei costi di capitale e di rendimento delle attività non rischiose, ma dovrebbe cessare con la fine degli aumenti dei tassi di interesse. Contro l’inflazione da profitti non ci sono da invocare regolamentazioni speciali, salvo il funzionamento delle regole di concorrenza, alle quali però molti sono ostili.

Passiamo all’inflazione da salari. L’inflazione da salari si determina quando c’è scarsità di offerta di lavoro e quindi i datori di lavoro si contendono i lavoratori potenziali. Una situazione che sembra persistere negli Stati Uniti, dove l’ufficio statistico del dipartimento del lavoro pubblica che si aprono due nuove posizioni per ogni licenziato o dimesso. In realtà la situazione è un po’ meno drammatica di quanto non possa apparire da queste cifre, perché ad occupare i nuovi posti di lavoro non ci sono solo i lavoratori che perdono o cambiano il lavoro, ma anche l’aumento netto delle forze di lavoro. Negli Stati Uniti i dati rivelano che ci sono 2,2 milioni di persone nelle nuove forze lavoro per anno. Questo è il risultato di una demografia a saldo ancora positivo. Non così però in Europa, e non così in Italia, dove il tema delle generazioni troppo sottili per rimpiazzare le forze di lavoro uscenti diventerà presto una emergenza.

Dunque, in termini generali l’inflazione da salari è protetta negli Stati Uniti dalla crescita tendenziale delle forze di lavoro, ma questo non capita in Europa e in Italia. Eppure, come si concilia questo con la richiesta del salario minimo legale? Il salario minimo legale entrerà di fatto nell’ordinamento italiano, perché l’Italia ha tempo fino al 2024 di adeguarsi alla direttiva europea, che non fissa un salario minimo bensì introduce alcune regole che gli stati dovrebbero seguire per adottarlo o sostituirlo. Se si accettasse la regola (suggerita, non imposta), del 60% del salario lordo mediano, il salario minimo sarebbe dell’ordine di 1000 euro mensili. Se non si dovesse introdurre il salario minimo (opzione possibile), occorrerà dimostrare che almeno l’80% dei contratti di lavoro siano applicazione di contratti collettivi negoziali. Su questo secondo parametro l’Italia sarebbe quasi in linea, a patto di considerare solo il lavoro subordinato e non quello parasubordinato e a patto di rinnovare i contratti collettivi che giacciono scaduti e considerare validi anche quelli non depositati al Cnel.

Ma al di là del ragionamento sull’esecuzione della direttiva, al quale si troverà un modo di adempiere, il punto su cui occorre riflettere è economico. Si può ancora parlare di mercato del lavoro tout-court? Secondo Gary Backer, il lavoro non è altro che il servizio del capitale umano e il capitale umano si può dividere in generico e specifico. Dopo la rivoluzione industriale la tecnologia usava prevalentemente capitale umano generico, che era piuttosto abbondante, mentre il capitale scarseggiava. Questo ha dato luogo a un mercato del lavoro omogeneo con un unico prezzo, il salario. Il mercato è diventato duale con il dilagare dei colletti bianchi dopo la seconda guerra mondiale. I colletti bianchi avevano studiato di più e il loro lavoro, più raro, veniva pagato con uno stipendio più alto dei salari pagati ai colletti blu, dal che derivò che studiare fosse conveniente. Ma dagli anni ottanta del secolo scorso la situazione è nuovamente cambiata. Per produrre beni ad alto valore aggiunto la tecnologia richiede capitale umano specifico sia nelle officine che negli uffici, mentre il bisogno di capitale umano generico si è ridotto. Questa evoluzione ha determinato una pressione al rialzo dei salari dei lavoratori qualificati e una al ribasso degli stipendi degli impiegati generici. Di questo passo il lavoro generico non è sparito, ma si è diffuso dove non si può o non conviene sostituirlo dalle macchine, come in parte dell’agricoltura o nei lavori domestici e nei servizi alla persona. Per contro, anche il capitale umano specifico ha subito una evoluzione, ossia è diventato sempre più complementare al capitale fisico nel senso di essere vincolato ad una specializzazione. In altri termini, c’è differenza tra il capitale umano specifico nelle bioscienze, nel settore legale e in quello dell’ingegneria. I costi di transazione per passare da un settore ad un altro sono molto alti o impossibili, mentre in mancanza di domanda è sempre possibile convertire capitale umano specifico in generico.

In questo modello di società l’inflazione da salari è sempre in agguato, ma non in senso medio. A parità di domanda di lavoro generico, il capitale umano generico tende a non essere molto abbondante, sia perché può muoversi e cercare di impiegarsi dove sia più raro e meglio pagato, sia perché con la decrescita demografica manca il rubinetto che getta nella vasca del lavoro generico più persone impiegabili. Gli impiegabili in lavori generici poi tendono a ridursi perché l’aumento degli investimenti e la qualità degli investimenti ha accresciuto la domanda di lavoro specifico e data la complementarietà tra questo capitale umano e gli investimenti contemporanei si è determinato un tasso di rendimento del capitale umano specifico ben più alto del salario offerto al lavoro generico. Il differenziale di retribuzione, spesso indicato come una misura della ingiustizia distributiva, diventa un segnale che dovrebbe orientare le persone a scegliere di studiare e specializzarsi, piuttosto che lavorare appena possibile. E dovrebbe orientare anche i decisori politici ad agire di conseguenza.

Veniamo al caso italiano. Ammettiamo di essere in un paese che storicamente ha privilegiato il capitale umano generico su quello specifico (il che deriva dai tassi di scolarità inferiori alla media Ocse e dal basso livello di persone che hanno intrapreso una istruzione terziaria). In questo paese i salari per il lavoro generico tenderanno ad essere bassi per il ricordo della abbondanza di capitale umano generico, ma l’effetto strisciante della storia del mercato del lavoro è destinato a finire, di misura che i lavoratori generici emigrano e sempre meno lavoratori generici saranno disponibili per i lavori comuni (il che sta già avvenendo). Il che significa che il salario del lavoro generico, per mantenere l’equilibrio, tenderà a salire. E il capitale umano specifico? Sappiamo già che non ce n’è abbastanza e che al suo interno semmai c’è molto mismatch, ossia capitale umano offerto con abilità non richieste e domanda di capitale umano con nuove abilità che non è stato formato. Anche in questo caso la retribuzione media del capitale umano specifico è destinata a crescere. La tesi che l’inflazione “core” potrebbe nascondere una inflazione da salari è quindi plausibile, anche se la dimostrazione scientifica non è a portata di mano. Da osservare che questa inflazione da salari non nasce dall’aumento della domanda complessiva (come è negli Usa), ossia non nasce dal surriscaldamento dell’economia, ma nasce all’interno del mercato del capitale umano (ex mercato del lavoro).

Vale la pena, probabilmente, guardare oltre però il fatto che, dati questi fatti, il target di inflazione del 2% non solo è certamente fuori portata a breve termine, ma potrebbe non essere più realistico strutturalmente. Si dovrebbe anche considerare che con il capitale umano specifico costoso e razionato gli investimenti potrebbero non scorrere così fluidamente e quelli programmati dalle imprese potrebbero o non essere realizzabili, oppure essere realizzati altrove. In altri termini, non siamo solo di fronte a un problema di costi (i salari in passati erano vissuti come un problema di costi), nossignori questa volta il problema sarà di quantità: perché senza il capitale umano specifico quello che è impattato non è il prodotto totale, bensì il prodotto potenziale. Come dire che si sale su una macchina che ha una cilindrata più bassa.

Abbiamo discusso un buon motivo per riflettere in modo costruttivo su due temi: quello dei flussi di immigrazione, che dovrebbero sostenere sia l’offerta di capitale umano generico che specifico; e poi il tema dell’istruzione, che dovrebbe rendere conveniente e meno costoso investirvi da parte delle famiglie e dovrebbe orientare le scelte individuali dei giovani guardando al futuro, mentre nella formazione del capitale umano specifico si sono troppo spesso guardati i rendimenti delle occupazioni del passato, che sono tramontate o che tramonteranno.

© Riproduzione riservata