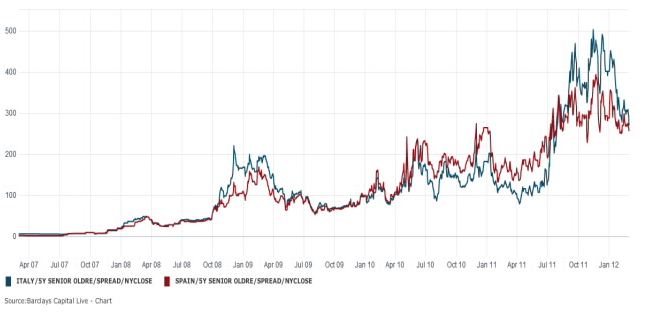

Ad oggi le curve dei tassi di Italia e Spagna si sono sostanzialmente riallineate ed in alcuni tratti brevi i tassi italiani sono più bassi di quelli spagnoli. Entrambi i paesi stanno attivando politiche di austerità volte a comporre un percorso di contenimento e rientro dei debiti pubblici attraverso politiche di liberalizzazione e riforme del mercato del lavoro oltre, ovviamente, all’utilizzo di politiche fiscali più o meno severe. La percezione del rischio di entrambi i paesi si sta riducendo ma ciò avviene con una velocità relativa maggiore per l’Italia.

Molti commentatori si soffermano sulla fragilità di questo fenomeno in quanto legato all’impulso delle operazioni di rifinanziamento a medio termine che la BCE (Banca Centrale Europea) ha attivato per ridare fiducia al mercato interbancario. In sostanza, le banche italiane e spagnole utilizzano i crediti della banca centrale per ricomprare i titoli emessi dai loro governi, in particolare le scadenze entro i 3 anni, arco temporale coincidente con le ultime due LTRO (Long Term Refinancing Operations) che scadranno i primi mesi del 2015. Ciò che la BCE sta facendo rappresenta una sorta di circolazione extracorporea della liquidità che altrimenti sarebbe stagnante all’interno del corpo del sistema bancario europeo per meccanismi non sempre evidenti .

Gran parte dei circa 1.000 miliardi delle due ultime operazioni di finanziamento a tre anni della BCE (per un importo al 1° marzo di 777 miliardi) (1) su cui le banche pagano un tasso del 1% vengono ridepositate dalle banche presso la BCE stessa al tasso dello 0,25%. Quindi, il costo del sistema è inferiore, pari a circa un tasso dello 0,8% ((1.000*1%-0,25%*777)/1.000). Questo avverrebbe a livello di sistema. In realtà, il fenomeno è singolare (nel senso letterale del termine in quanto riguarda il comportamento delle singole banche) ed ha origine nella caduta della raccolta bancaria all’ingrosso (2). In breve, le banche cattive che non riescono a rifinanziarsi (Dexia docet) si rivolgono alla BCE. Le banche buone che sostituiscono quelle cattive nella raccolta non immettono nel sistema le nuove risorse ma li parcheggiano nella BCE perché non si fidano a prestarli né alle altre banche né alle imprese. Quindi, la BCE asseconda questo meccanismo per tenere oliato il sistema ed evitare che grippi.

In breve, gli acquisti di titoli di Stato avvengono senz’altro da parte delle banche, ma in misura meno rilevante di quanto si creda e verosimilmente per importi simili agli acquisti della BCE stessa (ad oggi pari a 220 miliardi) avendo le banche il problema di rifinanziare le loro stesse emissioni in scadenza. Sicuramente la circolazione extracorporea allevia il problema della rigidità del mercato interbancario il cui indicatore continua a migliorare ed è oggi del 35% inferiore rispetto ai massimi negativi di inizio dicembre. Quindi, è forse possibile cominciare a separare le dinamiche delle banche dalle dinamiche dei tassi sui debiti pubblici: la BCE è attivata per ridare fiducia alle singole parti e credibilità al sistema bancario mentre i governi italiano e spagnolo sono impegnati sul fronte della credibilità dei conti pubblici. I livelli attuali di rischio dell’Italia e della Spagna misurati dai CDS (Credit Default Swaps, l’assicurazione contro il fallimento) sono anch’essi quasi riallineati e tornati sui valori dell’inizio della fase acuta della crisi, l’estate del 2011.

1)http://www.ecb.int/stats/monetary/rates/html/index.en.html

http://www.ecb.int/mopo/liq/html/index.en.html

2)http://ftalphaville.ft.com/blog/2012/01/13/832701/the-curious-case-of-ecb-deposits/

© Riproduzione riservata