Ecco l'asset allocation del mese di marzo. Ci cono delle novità sostanziali già anticipate in diverse occasioni da Lettera Economica. Qui sono riassunte in quattro punti.

1- La crescita negli Stati Uniti rallenta in Europa accelera

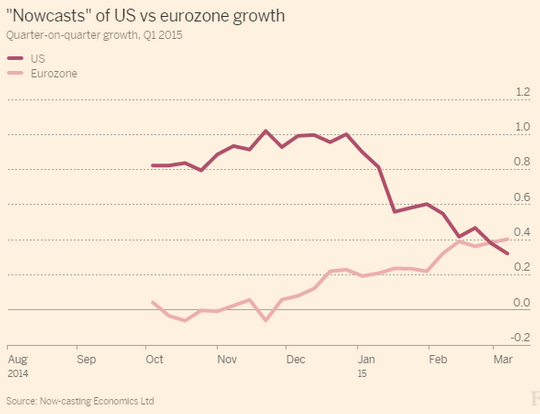

Sono da qualche tempo sorti dei nuovi modelli per stimare la crescita “in tempo reale”. Non si osservano solo le macro variabili, ma anche gli andamenti delle aspettative. Essi hanno il nome di “now-casting”. Ossia invece di “fore-casting” - prevedere, si richiamano “now-casting” - osservare puntualmente. Ebbene, c'è chi ha fatto l'esercizio per gli USA e l'Euro-zona. Questi nuovi modelli mostrano una veloce convergenza dei tassi di crescita fra le due aree. Come mostra il primo grafico novembre 2014 la differenza era abissale, ora le due aree crescono allo stesso passo. La borsa europea – come mostra il secondo grafico - ha reagito – anche per la presenza del Quantitative Easing – salendo molto più di quella degli Stati Uniti (ma in dollari hanno avuto lo stesso passo).

2- Le decisioni della Federal Reserve

La parola pazienza ricorreva alla fine dei comunicati precedenti e stava a significare che i tassi li avrebbero alzati appena più in là nel tempo, mentre intanto - appunto - “pazientavano” per capire che cosa stava accadendo. Adesso la succitata parola non compare nel comunicato. Dunque alzano i tassi? No, perché hanno rivisto le stime di crescita al ribasso e prevedono un'inflazione ancora compressa. Quindi si tengono liberi di alzare i tassi, ma il contesto per ora non rende necessario il cambiamento di politica monetaria. Insomma, rimandano la decisione. I minori tassi di interesse attesi rendono meno attraente il dollaro.

3- Gli effetti del Quantitative Easing sui BTP

Il rendimento dei BTP è intorno all'uno e mezzo per cento. L'inflazione prevista per i prossimi dieci anni è intorno all'uno e mezzo per cento. L'inflazione prevista non è il valore medio delle stime degli economisti, ma l'inflazione nella pancia dei BTP indicizzati. Morale, il rendimento reale lordo del BTP è pari a zero. Eravamo abituati a ben altro, come mostra il terzo grafico. La linea gialla è il rendimento del BTP, quella bianca l'inflazione nella pancia dei BTP indicizzati. Ad un certo punto durante la crisi del 2011 il rendimento reale era pari al sei per cento.

Supponiamo che l'economia riprenda, che è ormai previsione condivisa, ossia che il PIL reale cresca dell'uno e mezzo per cento ed anche l'inflazione (più precisamente il deflatore del PIL) cresca dell'uno e mezzo per cento. Il PIL nominale crescerebbe del tre per cento. A quel punto un BTP che rende il tre per cento sarebbe compatibile con il controllo del debito pubblico. Ma il passaggio dall'uno e mezzo per cento al tre per cento – ossia una variazione di 150 punti base – produrrebbe una variazione all'ingiù del prezzo dell'obbligazione decennale di oltre il dieci per cento.

Perciò, se i rendimenti restano al livello di oggi, non si guadagna nulla ( = il rendimento nominale e l'inflazione attesa sono eguali). Se, invece, i rendimenti salgono, si perde almeno il dieci per cento ( = i prezzi delle obbligazioni emesse scendono, perché hanno una cedola minore di quelle di nuova emissione). Ha perciò senso smettere di investire con l'idea di sfruttare la direzione dei rendimenti.

4- Rendimenti delle azioni e delle obbligazioni

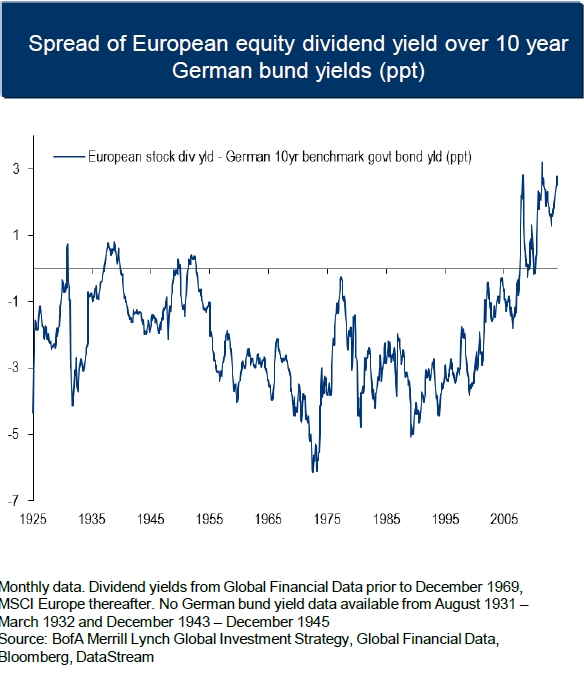

Il succo è questo: 1) la discesa dei rendimenti delle obbligazioni del Tesoro è stata di tale entità che queste rendono poco o niente; 2) le azioni diventano di conseguenza interessanti non tanto per la loro valutazione intrinseca, ma perché sono diventate quanto o più redditizie delle obbligazioni. Insomma, si ha un mutamento epocale: le obbligazioni non sono più l'attività finanziaria che offre un reddito accettabile con un basso rischio. Di seguito i grafici a sostegno della nostra tesi.

Il rendimento (cedola su prezzo) delle obbligazioni è sceso in maniera vertiginosa, nel grafico si ha quello statunitense che è intorno al due per cento, mentre il rendimento delle azioni (dividendo su prezzo) statunitensi è rimasto stabile intorno al due per cento. I due rendimenti si sono così avvicinati.

Il rendimento (cedola su prezzo) delle obbligazioni è sceso in maniera vertiginosa, nel grafico si ha quello tedesco che è intorno allo zero cinque per cento, mentre il rendimento delle azioni (dividendo su prezzo) europeo è rimasto stabile intorno al tre per cento. I due rendimenti si sono così divaricati. Le azioni rendono molto più delle obbligazioni.

Avvertenza: Lettera Economica (su www.centroeinaudi.it) è un sito di ricerca sull’economia dei mercati finanziari. In nessun modo le sue previsioni vanno intese come un invito a trasformarle in investimenti. Il Centro Einaudi declina ogni responsabilità per le conseguenze che possono essere arrecate agli utenti per danni o perdita di profitti. I contenuti pubblicati non rappresentano né un incitamento o un’offerta di acquisto o vendita, né un incitamento o un’offerta a effettuare transazioni o atti giuridici. Sono forniti esclusivamente a titolo informativo e possono essere modificati dalla redazione di Lettera Economica in qualsiasi momento senza preavviso. I contenuti messi a disposizione non costituiscono raccomandazioni per le decisioni d’investimento. Gli investimenti finanziari vanno scelti a livello individuale, tenendo presente che il rischio non è eliminabile e decidendo in anticipo l’orizzonte temporale cui fare riferimento.

© Riproduzione riservata