Si intravvedono i primi probabili effetti dell'elezione di Donald Trump alla Presidenza degli Stati Uniti.

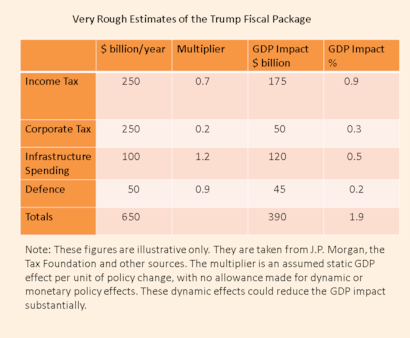

Partiamo dalla politica fiscale. Si hanno 500 miliardi di dollari di tagli di imposte (meno imposte per le famiglie per 250 miliardi, e per le imprese altri 250 miliardi) e 150 miliardi di maggiori spese (100 per infrastrutture e 50 per il comparto militare). Tutto quanto restando eguale, si avrebbe perciò un maggior deficit federale di 650 miliardi, che è finanziato solo con l'emissione di obbligazioni. Il deficit corrente è intorno ai 600 miliardi. Ossia si avrebbe un quasi raddoppio, che porterebbe il deficit dal tre per cento del PIL – a PIL invariato - al doppio – ossia al sei (1).

Già ma il PIL potrebbe crescere. Trattasi quindi di stimare i moltiplicatori (di quanto sale il PIL per unità di stimolo originato delle minori imposte e dalle maggiori spese).

Le prime stime (2) affermano che il moltiplicatore è inferiore all'unità per il taglio delle imposte alle persone fisiche (a causa del debito cumulato, le famiglie potrebbero risparmiare invece di spendere il maggior reddito netto), ed alle persone giuridiche (gli utili societari sono già ai massimi storici e non si vede perciò che cosa possa “al margine” stimolare in misura significativa gli investimenti).

La spesa in infrastrutture dovrebbe, invece, avere un moltiplicatore maggiore di uno, e quella militare un moltiplicatore appena inferiore a uno.

L'insieme dei tagli e delle spese genera un moltiplicatore inferiore a uno. Il maggior deficit (650 miliardi) genererebbe quindi un maggior PIL (390 miliardi), pari a quasi il due per cento del PIL corrente. Ergo il deficit USA si riduce passando dal sei per cento a meno del sei per cento - si ha, infatti, un due per cento di crescita "trumpiana" in due anni, oltre la crescita del due per cento ogni anno che già si avrebbe.

Non poco ma neppure moltissimo. Resta la stima del costo del debito.

Se la Federal Reserve alzasse i tassi, come è probabile che avvenga quando si ha una politica fiscale espansiva con l'economia che è già in ripresa – notare che i rendimenti a medio lungo termine si sono già alzati -, il costo del debito pubblico aumenterebbe intanto che il volume del debito medesimo cresce. Il deficit potrebbe quindi aumentare ancora.

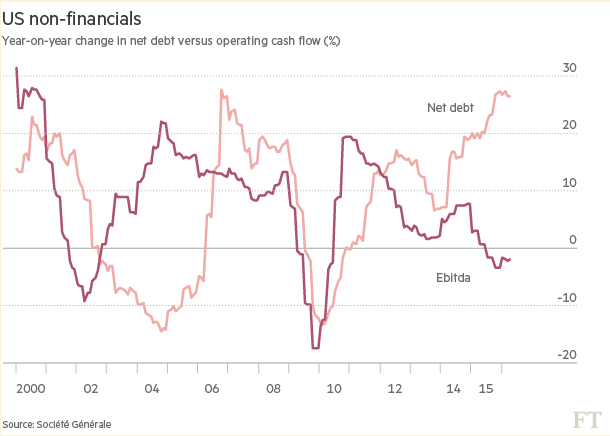

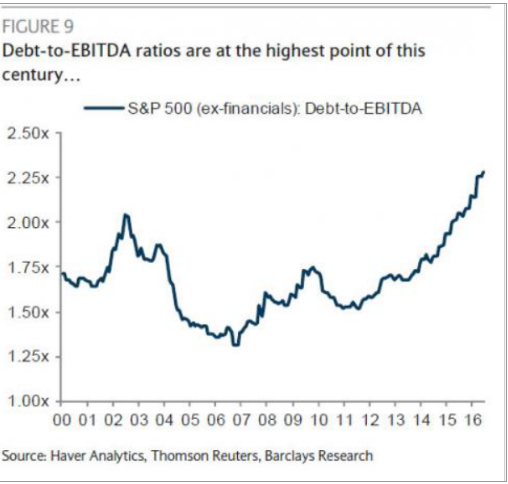

Il rialzo del costo del debito dovrebbe avere anche un forte impatto sul settore privato perché molte imprese sono indebitate (3). Le imprese indebitate oltre tutto hanno usato il debito cumulato anche per acquistare azioni proprie, così facendo salire i corsi (4), (5). Il rialzo del dollaro dovuto al differenziale di interesse – assumiamo che negli USA i tassi e i rendimenti salgano più che negli altri Paesi - mette, infine, in difficoltà i Paesi emergenti che sono indebitati. Si ha un maggior costo del debito, mentre il debito acceso è pagato a partire dalla moneta di questi Paesi che si indebolisce (6), (7). Insomma, la sovra crescita generata dall'espansione fiscale di Trump non è “fenomenale”, mentre i Paesi emergenti potrebbero trovarsi in difficoltà – e non solo il Messico per la vexata quaestio del muro al confine.

Naturalmente questi sono i primi numeri (rozzi) e si basano sulle dichiarazioni. Altra storia è vedere che cosa passerà o meno al Congresso. Altra storia ancora è la rotazione dei settori quotati. Il farmaceutico ed il petrolifero che salgono da una settimana sono trainati dalle dichiarazioni intorno alla riduzione della loro regolamentazione, così come avviene con il settore finanziario, che sembra che sarà meno regolamentato.

1 - https://www.whitehouse.gov/sites/default/files/omb/budget/fy2017/assets/17msr.pdf

2 - https://www.ft.com/content/fc0ddf1b-571f-33bc-bd2d-26b0cb520305

4 - https://www.ft.com/content/92efa126-0ba4-11e6-b0f1-61f222853ff3

7 - http://www.bis.org/publ/qtrpdf/r_qt1512e.pdf

Grafici aggiunti (16-11-16). I grafici sono presi dai link che trovate qui sopra.

La stima dei moltiplicatori è molto rozza: si immagina che non via siano ripercussioni sistemiche, e non si stima l'impatto dei tassi e dei rendimenti in salita. La previsione è al 2018:

La crescita del debito ha supplito negli ultimi anni la decrescita del margine lordo come fonte di finanziamento:

La imprese quotate sono sempre più indebitate (Debito netto su Margine Lordo). Si tenga conto che questa è una media, si escludessero le grandi imprese iper liquide, i numeri sarebbero peggiori:

Che cosa hanno fatto del maggior debito? Han comprato soprattutto le proprie azioni.

Qui un link molto dettagliato con i numeri sui buy backs, le opzioni, gli investimenti:

http://www.zerohedge.com/news/2014-07-15/are-share-buybacks-about-hit-brick-wall

E qui un grafico. I risparmiatori e l'estero sono stati reticenti nell'acquistare azioni fino al 2014, ma dopo non è cambiato molto.

I numeri sono il saldo finale, non perciò gli scambi giornalieri, laddove per definizione gli acquisti sono eguali alle vendite.

© Riproduzione riservata