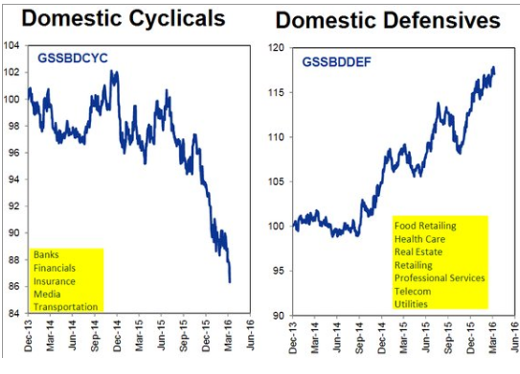

Se nel dicembre del 2013 un generico investitore avesse indirizzato le proprie scelte verso il settore delle società cicliche americane oggi sarebbe significativamente deluso: cento dollari iniziali si sarebbero ridotti a circa ottantacinque. Se lo stesso generico investitore avesse scelto le società americane definite difensive avrebbe ottenuto maggiore soddisfazione: cento dollari iniziali sarebbero diventati un po’ meno di centoventi.

Se avesse salomonicamente diviso il suo investimento a metà tra società cicliche e difensive avrebbe egregiamente difeso il capitale realizzando un marginale guadagno. Per memoria le società cicliche sono definite tali per la loro sensibilità alle variazioni in positivo o in negativo dell’economia (finanziari, trasporti, consumi discrezionali) mentre le società difensive hanno tipologie di business che per loro natura sono molto più stabili e slegati dalle fluttuazioni macroeconomiche (farmaceutici, pubblici servizi, telecomunicazioni, beni primari).

Questa divaricazione nel comportamento borsistico di questi due macro settori ha subìto una ulteriore accelerazione dalla fine del 2015 e per il momento le cose sembrano proseguire nello stesso modo. Questo fenomeno incorpora pienamente la convinzione degli investitori sulle generiche difficoltà che la crescita economica sta sperimentando, con indicatori che sembrano segnalare maggiori rischi di rallentamento piuttosto che possibilità di accelerazione.

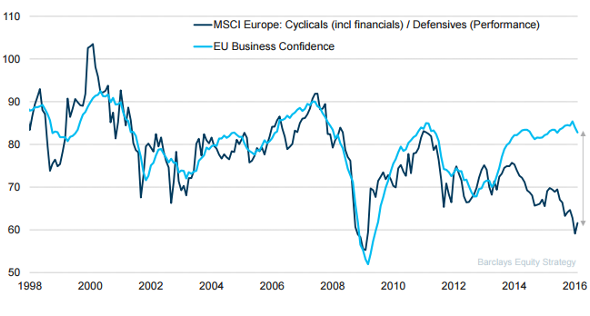

Se ci si sposta in Europa si scopre che il comportamento borsistico dei ciclici e dei difensivi non è diverso da quanto accaduto negli USA sebbene le dinamiche macroeconomiche non siano esattamente simili, non solo come dimensione della crescita ma anche come sfasamento temporale. Anche le politiche monetarie non sono coincidenti essendo il QE americano in fase di assorbimento mentre quello dell’area euro si sta ulteriormente espandendo.

Nel caso europeo è interessante notare come l’andamento negativo delle società cicliche rispetto alle società difensive non trova riscontro nel livello di fiducia delle aziende dell’area euro. Solitamente un indicatore di questo genere ha rappresentato una buona approssimazione dell’appetibilità relativa tra titoli ciclici e difensivi, almeno tra il 1998 e il 2013. Dal 2013 le due variabili si sono decisamente allontanate ed oggi segnalano una distanza di oltre venti punti mai sperimentata nel periodo considerato.

Appare evidente che il riavvicinamento tra le due variabili è auspicabile maggiormente in una direzione, crescita dei titoli ciclici e tenuta della fiducia delle imprese, piuttosto che in un'altra. Solitamente il riavvicinamento avviene con movimenti da entrambe le parti, ma, per smentire il segnale di eccessiva debolezza ciclica proveniente dai mercati azionari europei, è necessario anche evitare che si creino condizioni di indebolimento dell’indice di fiducia degli imprenditori.

© Riproduzione riservata