L’anomalia dei rendimenti dei titoli obbligazionari governativi sta assumendo dimensioni storicamente impressionanti. L’ammontare complessivo dei titoli con rendimenti negativi è ulteriormente cresciuto ed ha raggiunto i 5.500 miliardi di dollari, quasi il 10% del debito pubblico mondiale. Questo fenomeno si è cominciato a manifestare verso la metà del 2014 e da allora non ha praticamente smesso di crescere, raggiungendo i valori attuali dopo la recente riduzione dei tassi da parte della Banca del Giappone. Rappresenta il più chiaro segnale della scarsa appetibilità che i mercati finanziari assegnano a tutte le altre classi di investimento che siano azioni, obbligazioni non governative, materie prime e ogni altra forma che non siano i titoli di Stato.

E’ un fenomeno che coinvolge in modo particolare i sistemi bancari soggetti a regolamentazioni sempre più restrittive, a seguito dell’ultima crisi, e che riduce significativamente la capacità di detenere attività che abbiano profili di rischio non compatibili con le risorse patrimoniali disponibili a meno di procedere ad incessanti aumenti di capitale che permettano l’assunzione di rischi maggiori. I risultati e le dinamiche borsistiche di una banca importante come Deutsche Bank spiegano molto bene le difficoltà che le banche anche di grande peso stanno incontrando.

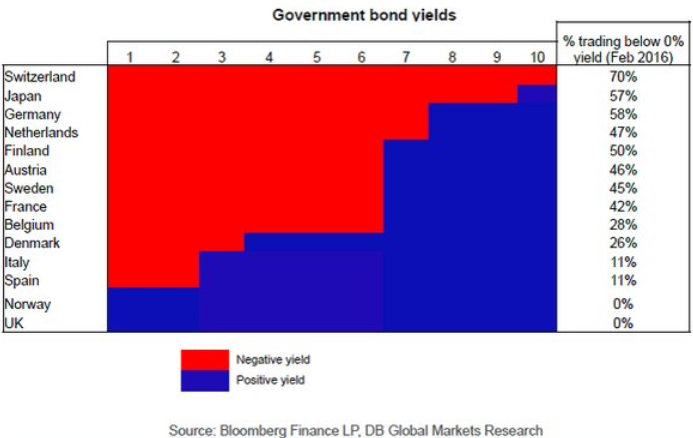

Se si entra nel dettaglio si scopre che la Svizzera è il paese con la maggior quota di rendimenti negativi pari al 70% delle emissioni e comunque con rendimenti positivi solo sulle scadenze superiori ai 10 anni. Ma la Svizzera ha un debito pubblico molto modesto sia in termini assoluti che in rapporto al Prodotto Interno Lordo. In ogni caso il sistema bancario svizzero non è esente dalle cause ed effetti del fenomeno come dimostrato dai risultati di Credit Suisse. Più significativa è la situazione giapponese e tedesca con quasi il 60% delle emissioni con rendimenti negativi e dimensioni di debito tra le maggiori al mondo.

Seguono altri paesi che appartengono al mondo degli emittenti con rating molto elevato (Olanda, Finlandia, Austria, Svezia, Francia, Belgio, Danimarca) ma anche paesi con rating inferiori come Italia e Spagna segnalano una quota oltre il 10% del debito ormai costoso per chi lo sottoscrive. Evidentemente il costo della sottoscrizione di titoli di Stato con rendimenti negativi è valutato inferiore al costo derivante dal rischio implicito nell’investimento in altre classi di attività ed incorpora aspettative di significativa e duratura discesa dei prezzi al consumo.

© Riproduzione riservata