Più di un italiano su quattro ha in tasca una carta di credito e i pagamenti digitali con questa modalità nel 2021 avevano raggiunto quota 84,6 miliardi di valore ma a fare la parte del leone sono le carte di debito (i cosiddetti Bancomat) che hanno sviluppato transazioni per circa 184 miliardi spinti da cashback e funzionalità contactless; anche se la nuova frontiera, quella con maggiore possibilità di sviluppo, sono i pagamenti via smartphone.

Gli italiani lentamente, ma inesorabilmente, affiancano il contante ai pagamenti digitali, complice anche il boom degli acquisti online. Così le transazioni online nei primi 6 mesi del 2022 sono arrivate a costituire il 24% delle operazioni complessive (+29% se si considerano i pagamenti su Pos con le sole carte di debito) con importi medi di oltre 405 euro al mese per gli utilizzatori più forti ma con una diminuzione a 62 euro dell’importo medio per transazione che ha ridotto gli importi medi del 19.5% rispetto ai 77 euro del 2017, segno che si comprano con carta acquisti di valore unitario tendenzialmente sempre più basso.

Il ruolo dell'e-commerce

La ventesima edizione dell’Osservatorio Carte di Credito e Digital Payments curato da Assofin, Ipsos e Nomisma con il contributo di Crif, presentata nei giorni scorsi, conferma un’ulteriore evoluzione del mercato verso l’uso di strumenti alternativi al contante. Prosegue, come si legge nell’Osservatorio, nel primo semestre 2022 il trend di crescita delle carte di credito opzione/rateali (+16,8%). «Tale incremento risulta più marcato rispetto a quello del numero di transazioni effettuate, anche per via della ripresa delle spese delle famiglie nell’ambito del travel & entertainment», si legge sul report. Ma le carte opzione/rateali, che costituiscono la metà delle carte di credito attive sul mercato italiano, sono prevalentemente utilizzate in modalità a saldo (82% dei flussi).

Solo il 18% fa riferimento a rateizzazioni mostrando una certa prudenza degli italiani a fare debito attraverso questi strumenti. Infatti, i flussi rimborsati ratealmente con le carte opzione riguardano solamente il 12% del totale e sono a loro volta ripartiti tra utilizzi via linea di credito e operazioni instalment (che permettono il finanziamento di una o più spese attraverso un piano di rimborso predefinito); il restante 6% è relativo al valore delle transazioni con carte rateali “pure”. Da osservare poi che con l’ulteriore crescita dell’eCommerce aumenta l’incidenza degli utilizzi online i quali, – nei primi sei mesi del 2022 – arrivano a costruire quasi un quarto delle transazioni complessive delle carte opzione/rateali.

Quasi 200 miliardi movimentati

Ma il vero boom riguarda le carte di debito per le quali nel corso del 2021 si osserva un “utilizzo esplosivo”. Si tratta dello strumento con cui si possono effettuare acquisti presso esercizi commerciali dotati di Pos (Point of sales) e operazioni, come prelievi o ricariche, presso gli sportelli Atm aderenti a un circuito. Il più noto è il circuito Bancomat, da cui deriva il nome con cui viene comunemente indicata. Il numero delle operazioni ha registrato una crescita importante rispetto al 2020 (+53,5%), confermata anche dai volumi complessivi che nel 2021 hanno sfiorato i 184 miliardi di euro.

I bancomat circolanti sono 34 milioni con 500 milioni di prelievi all'anno (dato 2021) per un valore di 110 miliardi di euro. In media la carta di debito viene usata 4,6 volte al mese nel primo semestre del 2022 rispetto alle 4,2 del 2021 e la spesa media mensile dichiarata rimane elevata e superiore a 400 euro. Va anche sottolineato come le carte di debito abbiano avuto un importante sviluppo favorito dal cashback di Stato e dalla piena ripresa delle attività e dei servizi.

Per quel che riguarda le carte prepagate, il 2021 ha confermato la corsa all’utilizzo di questo strumento già rilevata negli scorsi anni. Nel 2021, infatti, si registra un ulteriore aumento – sospinto anche dallo sviluppo dell’eCommerce – del numero di operazioni (+34,7%) che dà origine a un flusso transato di oltre 54,1 miliardi di euro (+26.6% sul 2020).

L’analisi del livello di rischiosità del comparto delle carte di credito mostra una lieve riduzione del tasso di sofferenza delle carte a saldo, viceversa si osserva un lieve aumento per quelle rateali. La crisi economica e sanitaria ha riacceso l’attenzione sul rischio di credito ma i tassi di sofferenza osservati si confermano lontani da quelli registrati nei momenti di crisi del debito sovrano. La situazione macroeconomica e geopolitica potrebbero acuire nel 2022 le criticità incontrate da imprese e famiglie, generando tensioni sugli indicatori di rischio che invece si sono mantenuti su posizioni contenute grazie all’attivazione delle moratorie pubbliche e private, di sussidi, della cassa integrazione e dei diversi strumenti a sostegno del reddito.

Il fattore sicurezza

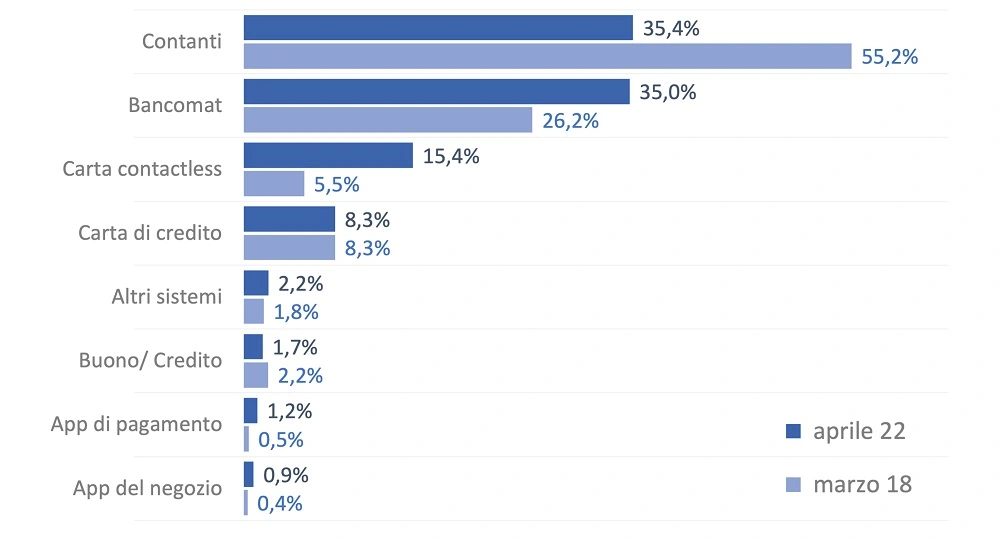

L’analisi della domanda mette in luce un incremento della frequenza d’uso e dei cosiddetti heavy user (utilizzatori intensivi) dei pagamenti digitali. Oltre alla crescita della frequenza d’uso mensile, nei primi sei mesi del 2022 cresce anche la spesa media mensile dichiarata con carta, che si attesta a 405 euro rispetto ai 397 euro del 2021. Il maggior ricorso ai pagamenti con carte di credito anche per modeste spese è stato facilitato, oltre che dalle iniziative di Cashback di Stato, anche dalla funzionalità contactless. Chi utilizza la funzionalità oltre 4 volte il mese è in continuo aumento e il 77% dei titolari carte contactless ha utilizzato questa modalità di pagamento più di due volte il mese, rispetto al 70% di inizio 2021. Come si legge nel rapporto, “emerge il bisogno/opportunità di maggiori rassicurazioni in tema di sicurezza; infatti, raddoppia nel 2022 rispetto al 2021, l’abbandono della carta a seguito di esperienze di frodi/clonazioni, e cresce, tra i driver di sottoscrizione della carta di credito, la rilevanza dell’affidabilità del brand”.

D’altra parte, prosegue la diffusione della conoscenza dei pagamenti da smartphone/app, e la quota di user si è ulteriormente ampliata nei primi 6 mesi del 2022 rispetto a gennaio e agli anni precedenti. In particolare, i pagamenti via App registrano una fortissima crescita di interesse tra i decisori (tasso di crescita del +73% sul 2021). Un elemento trainante e che può facilitare l’adozione dei pagamenti innovativi è certamente costituito dai dispositivi wearable (dispositivi elettronici che si indossano al polso e da poco anche gli occhiali), che registrano quote di propensi all’uso in aumento. La crescita di interesse verso i pagamenti via wearable emerge in tutte le generazioni, evidenziando come questa modalità stia conquistando anche i segmenti solitamente meno smart.

© Riproduzione riservata