Avevamo segnalato (1) l’anomalia. Quando la differenza di rendimento fra i titoli a dieci anni e a due anni aumenta, le borse flettono. Le borse salgono quando la differenza di rendimento si riduce. Oggi, invece, le borse salgono con una curva sempre più ripida.

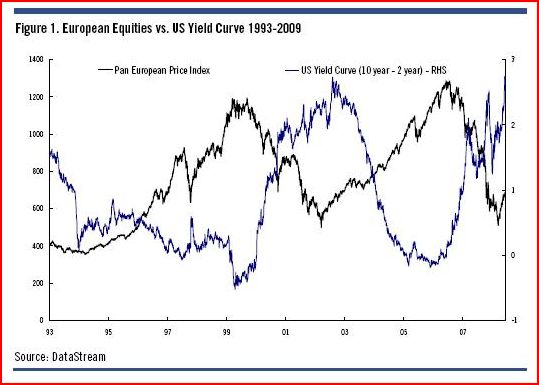

La ragione (economica) della relazione (inversa) fra rendimenti delle obbligazioni e borsa era spiegata nella nota, quindi non la riproponiamo. Finalmente si comincia a discutere l’argomento. Gli analisti Citigroup (2) mettono in relazione la curva degli Stati Uniti con la borsa europea. Come si vede dal grafico, la relazione (inversa) c’è. Quando la curva statunitense mostra un maggiore rendimento dei titoli a dieci anni rispetto a quelli a due anni – ossia quando si irripidisce – le azioni europee flettono, e viceversa. Il grafico parte dal 1993. Viene usata la curva dei rendimenti statunitense presumibilmente perché quella europea fino alla nascita dell’euro non c’era, e in ogni modo si dovrebbe tener conto di quella inglese, che si forma fuori dall’euro.

Se, con la curva dei rendimenti che continua a irripidirsi, le azioni continuassero a salire, avremmo il primo ciclo economico in cui le azioni sono slegate dalle obbligazioni. Detto in parole difficili, avremmo un mercato finanziario incapace di arbitrare i rendimenti relativi. Se l’anomalia durasse nel tempo, potrebbe addirittura essere messa in discussione l’economia intesa come scienza, almeno nel campo finanziario. L’anomalia darebbe spazio, infatti, alle interpretazioni «psicologiche»: i prezzi come frutto dei cicli alterni di «paura» e «avidità», i prezzi come epifenomeni della Volontà dei potenti e dei loro complotti, eccetera.

(1) http://www.centroeinaudi.it/notizie/qualcosa-non-gira-per-il-verso-giusto.html

(2) http://ftalphaville.ft.com/blog/2009/06/05/56682/the-qeuropean-equities-rally-and-yields/

ripidit_della_curva_usa_ed_azioni_europee

ripidit_della_curva_usa_ed_azioni_europee

© Riproduzione riservata