Telecom Italia mobile è sotto attacco. Ci abitueremo nei prossimi giorni a sentire questa frase. In realtà, quello che accade è del tutto normale.

Poteva essere prevedibile. È una conseguenza della logica sottostante alle privatizzazioni che l’Italia intraprese nei lontani anni novanta, cui seguirono la riforma della Borsa e dei mercati finanziari.

C'era una volta la SIP

Telecom (allora SIP) era il monopolio pubblico della telefonia. Produceva servizi costosi e poche soddisfazioni per il padrone, ossia lo Stato, tutti noi. Privatizzandola e liberalizzando il mercato dei servizi telefonici, diventato estremamente competitivo, tutti più o meno abbiamo goduto di servizi telefonici più a buon mercato, quasi pari allo standard europeo e mondiale. Se c’è un punto dove siamo rimasti indietro è nel cablaggio con le reti in fibra, in conseguenza dell’orografia non proprio facile dell’Italia e della dispersione delle utenze di una nazione parcellizzata in moltissimi Comuni, cosa che genera numerose zone “a fallimento di mercato”, ossia aree dove senza un sussidio pubblico nessun operatore privato investirebbe.

Per questo c’è il Pnrr. E se non ci fosse stato il Pnrr la diffusione delle infrastrutture in fibra (non dei servizi) avrebbe comunque dovuto essere un interesse pubblico da realizzare con la spesa pubblica.

L'investimento più che dimezzato

Torniamo al caso concreto, su cui ha già scritto bene su Mondo Economico Andrea Biondi. Se i consumatori, le famiglie e le imprese hanno riscosso il dividendo della privatizzazione e della liberalizzazione, gli azionisti, ossia coloro che hanno messo i capitali privati per sedere nel Consiglio di amministrazione e dirigere l’ex monopolio pubblico, non hanno fatto un grande affare.

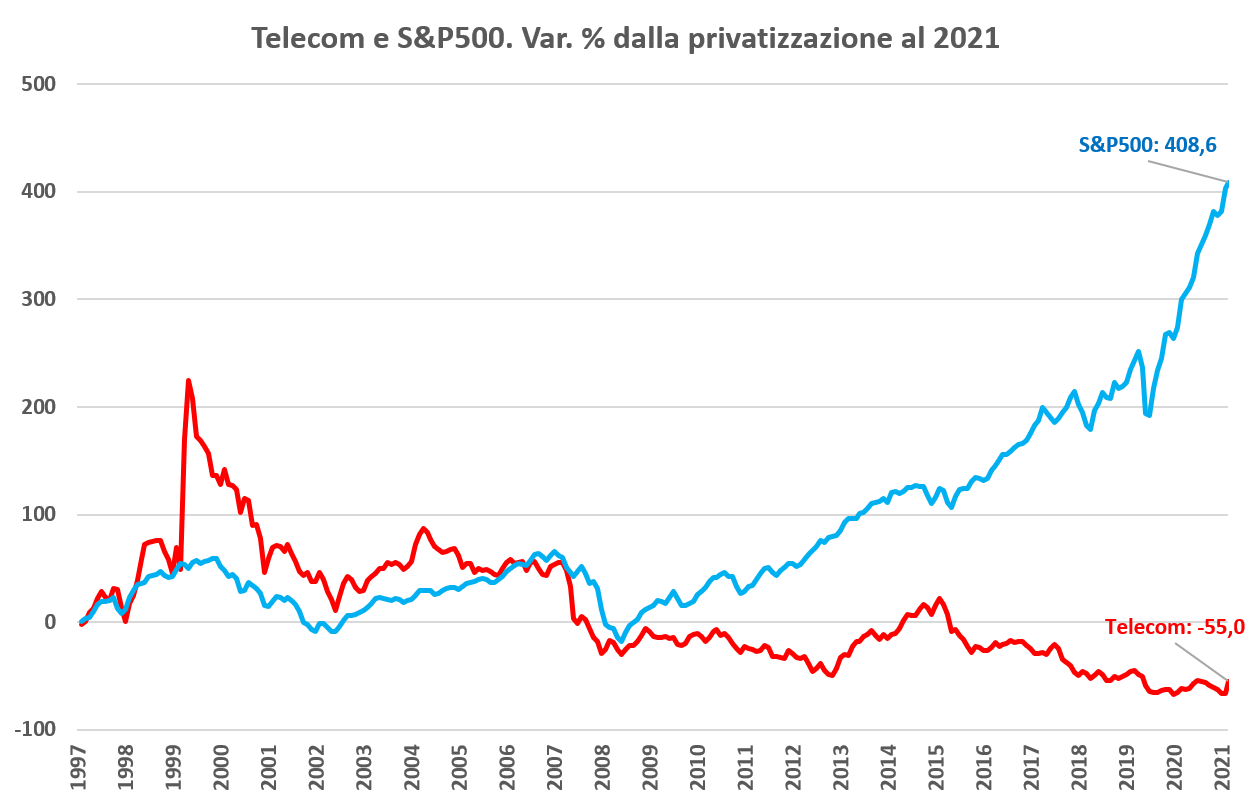

Come si vede nel grafico che segue, dove Telecom è paragonata all’indice generale del mercato americano (S&P500), dal 27 ottobre 1997, anno della privatizzazione che portò nelle casse dello Stato 13,4 miliardi di euro, ossia il doppio di quanto secondo il mercato l’intera azienda varrebbe oggi, il valore dell’investimento per gli azionisti, in gran parte piccoli risparmiatori, si è rimpicciolito del 55%, ossia si è più che dimezzato.

Nello stesso periodo, un investitore nell’indice più famoso al mondo, l’S&P500, avrebbe riportato un aumento del valore investito del 408%, che resterebbe comunque molto alto ed appetibile, se anche dovessimo considerare che i mercati oggi sono parecchio sostenuti dalla politica monetaria.

Aderire a un percorso di privatizzazioni, di cui il Presidente del Consiglio fu un testimone diretto e attivo, non fu un affare da poco. Non fu come incassare una somma dalla vendita di un bene che non serve più, come si fa con i comò delle nonne. Il processo è viceversa assai più sottile e riguarda l’intera economia nazionale, il suo capitalismo, il management e la classe dirigente.

Mettere nelle mani del mercato una ex azienda pubblica da 40 mila dipendenti e che serve milioni di famiglie con un bene essenziale come l’aria (la connettività) significa renderla contendibile.

In altri termini, i manager inefficaci possono essere sostituiti dagli azionisti. Altrimenti, alla lunga, il mercato sostituisce gli azionisti. Quando il prezzo di un’azione scende sotto il suo valore di libro, e Tim vale meno del suo valore di patrimonio netto, si dice che l'avviamento ha un valore negativo, di misura che il mercato considera le attese di reddito del titolo inferiori a quelle di mercato.

Il processo avviato nel 1997

Il prezzo basso è così allettante da attrarre i capitalisti che hanno in mente un piano per far tornare l’impresa a risultati migliori. L’avvicendamento della proprietà, in altri termini, è il risultato della fisiologia del mercato, per tutelare sia chi compra i servizi, sia chi ha investito i risparmi nel titolo.

Per questo non dovremmo scandalizzarci di ciò che avviene, perché è la conseguenza di un processo che è iniziato nel 1997 e di una società che, per le ragioni più varie, ha prodotto risultati non allineati né alla media del mercato, e purtroppo neppure ai concorrenti.

È probabile che, a questo punto, ci sarà una discussione sull’uso dei poteri straordinari (il golden power) da parte del governo, per tutelare un asset strategico nazionale.

In realtà, sarebbe appropriato che questi poteri non si utilizzassero, per due motivi.

Il primo, perché forse così sarà chiaro finalmente a tutti che nel capitalismo per difendere una proprietà c’è un solo modo: che sia efficace, efficiente, benvoluta dai clienti e redditizia. Il secondo: perché tutto sommato l’interesse americano per la grande società italiana non è poi una cattiva notizia, anzi, vuol dire che l’Italia è tornata nel circuito dei paesi “buoni per gli investimenti”, dopo esserne uscita e stata ai margini per un bel po’ di anni.

© Riproduzione riservata